IKPでは、グループ通算制度を始めとしたグループ全体の税務戦略を支援する下記のサービスを提供しています。

- グループ全体の税務戦略の最適化支援

グループ通算制度への移行検討に当たっての、シミュレーションサービスや各種ご支援をいたします。

●グループ関係会社の要件判定

●繰越欠損金、時価評価資産の含み損益、グループ内取引の調査

●グループ通算制度適用前のグループ内組織再編成の検討

●法人税額のシミュレーションによる導入要否判定

●グループ通算制度の導入計画の策定

- グループ通算制度に基づく税務申告

グループ通算制度による親法人及び子法人の税務申告をいたします。

- グループ通算制度を前提とした経理・税務申告体制の整備

グループ通算制度による社内フローの構築支援をいたします。

●決算・申告スケジュール案の策定

●子法人決算・申告マニュアルの策定

●子法人からの情報収集フォーム様式の策定

グループ通算制度の概要

グループ通算制度とは、以下のような特徴をもつ制度です。

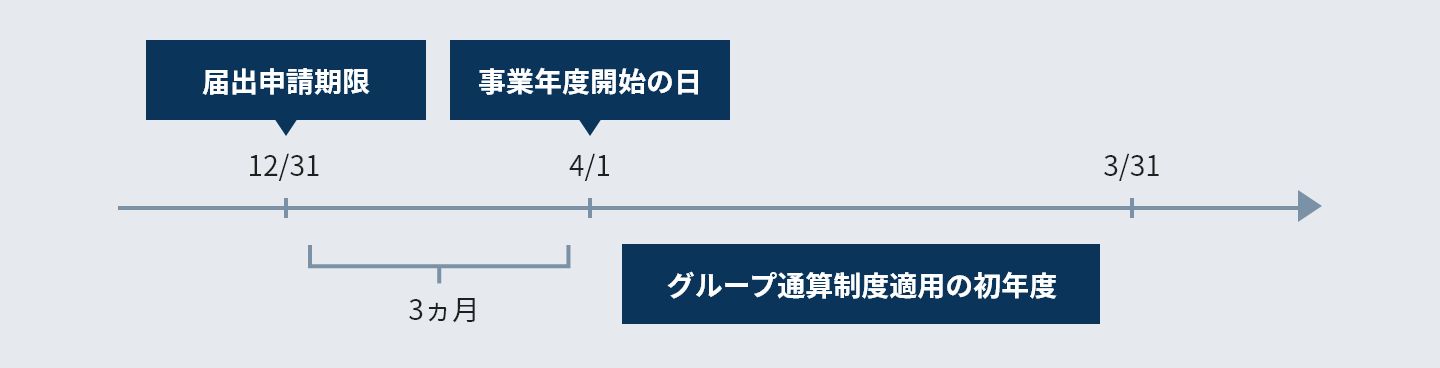

事前の届出による適用

グループ通算制度は、グループ通算制度の適用を税務署に申請することで適用されます。

申請の期日は、原則としてグループ通算制度の適用を開始しようとする事業年度の開始の日の3ヶ月前までです。

(3月決算会社の場合)

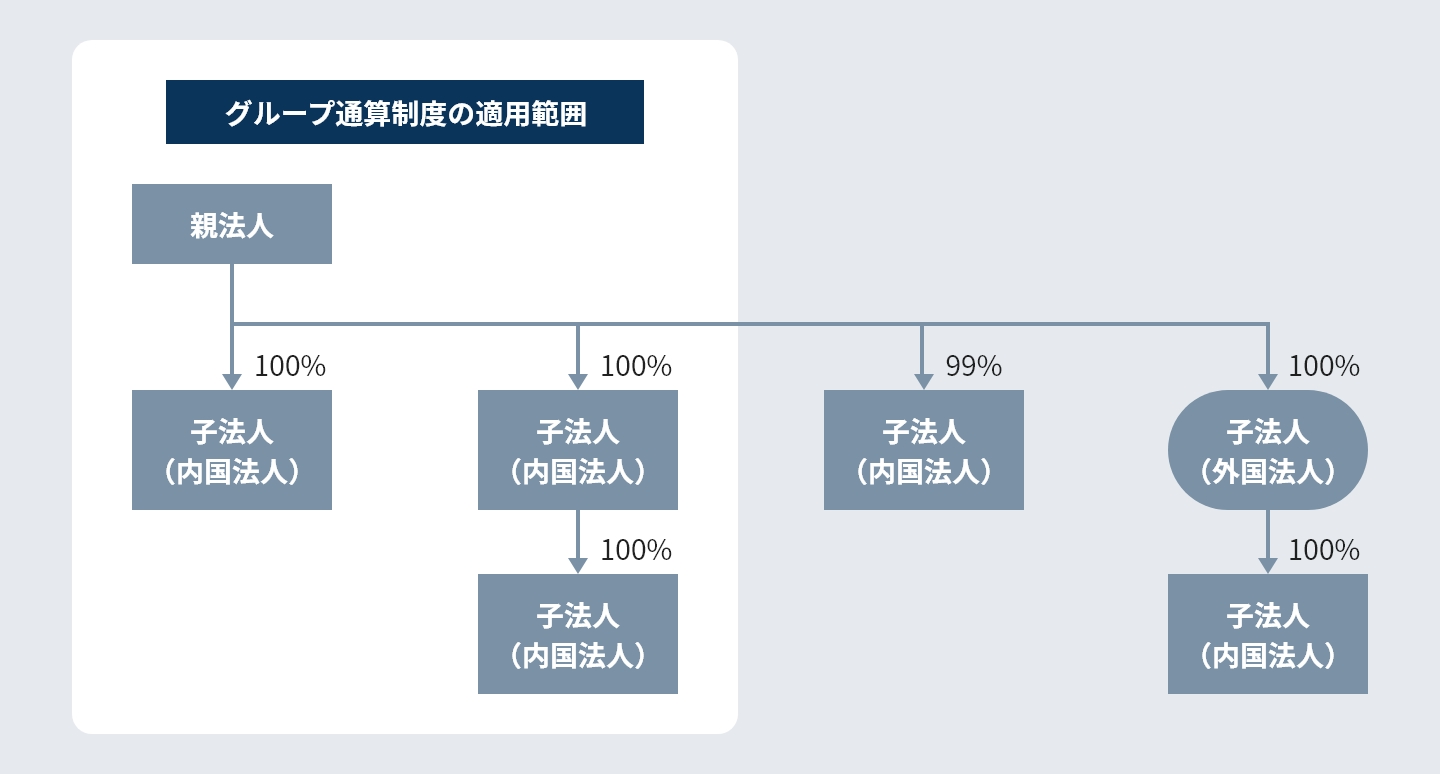

完全支配関係のある内国法人が適用対象

グループ通算制度は基本的に完全支配関係のある内国普通法人のグループになります。完全支配関係にある内国子法人のうち、一部の子法人のみを除外することは原則としてできません (※)。完全支配関係は、外国法人が介在しない完全支配関係とされています。

※:青色申告の承認が取り消されて一定期間経過していない法人は除外されるなど一部の例外があります

法人税のみに適用(地方税や消費税には適用なし)

グループ通算制度は、法人税のみに適用されます。地方税や消費税には適用されません。

したがって、地方税や消費税は通常通りの単体申告を行うことになります。

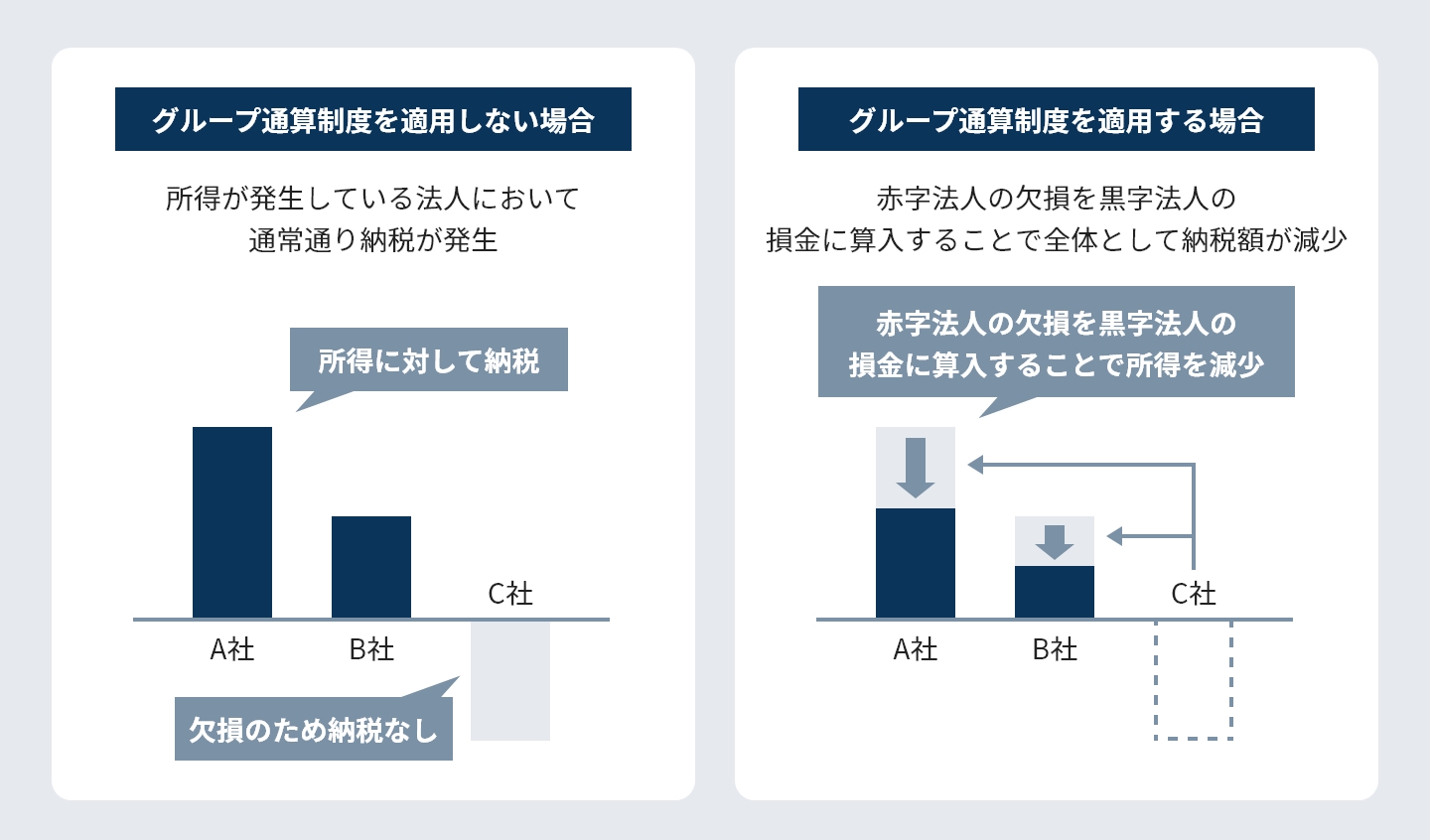

適用対象法人の所得と欠損を通算してグループ全体の法人税を計算

グループ通算制度では、赤字法人の欠損を黒字法人の所得に按分して、黒字法人の損金として算入します。その結果、グループ全体の所得額が減少し、全体の法人税額が減少します。

グループ通算制度の適用のポイント

グループ通算制度は、親法人及びグループ通算制度が適用される子法人の所得・欠損の情報を親法人で集約します。

したがって、グループ通算制度の適用法人全体で税務申告実務を進めていく必要があり、スムースな適用にあたり以下のポイントがあります。

子法人を含めた決算・申告スケジューリング

親法人が、子法人を含めたグループ通算制度適用法人全体で、決算留意事項・スケジュール伝達、会計決算締め、見込納付対応、確定申告対応のスケジューリングをリードすることがポイントです。

子法人への制度内容の伝達

グループ通算制度は、各法人において、グループ通算制度対応の専用ソフトウェアへの情報入力を行うケースが多いです。

各法人に正確な情報を入力してもらうために、グループ通算制度の仕組みや要求される入力情報の内容などを制度内容を伝達し、知見として定着させることがポイントです。

子法人の経理処理やワークシートの統一

グループ通算制度は、各法人で共通して入力する情報があり、通常は専用の申告ソフトへ入力します。

例えば、税額控除のための試験研究費の金額や外形標準課税の各種情報、並びに、法人税・地方税の納付金額などです。

この時に、各法人でワークシートが統一されていないと、入力精度が定まらず、親法人の負担が増大します。また、税金の経理処理について、グループでの統一の経理方針がないと、申告書の情報入力精度が定まらず、同じく親法人の負担が増大します。

ワークシートや経理方法の統一をはかることで、グループ全体の作業精度向上と効率化を実現することがポイントです。

グループ通算制度のメリット

グループ通算制度には、いくつかのメリットが存在します。

グループ内損益通算

グループ通算制度においては、100%グループ内の赤字法人欠損を黒字法人の損金に算入して、各法人において法人税額が計算されます。そのため、グループ内法人間での損益通算が可能となり、グループ内の赤字法人の欠損を有効活用できるというメリットがあります。

グループ内繰越欠損金の有効利用

グループ通算制度においては、グループ通算制度適用後に発生した100%グループ法人内の繰越欠損金について、グループ内の所得から控除されるため、グループ内にある繰越欠損金を有効利用できます。

なお、グループ全体には使えない繰越欠損金があったり、グループ通算への新規加入時などに繰越欠損金の利用制限があったりするため(後述参照)、繰越欠損金のグループ内利用には留意が必要です。

子法人の留保利益に対する二重課税回避

親法人が子法人の株式を売却する場合、当該子法人の企業価値が増加していると、その増加部分が株式売却益となり、法人税がかかります。一方で、子法人の企業価値の増加は、子会社の稼得した所得によりもたらされますが、この子会社の稼得した所得には子法人において法人税がかかっています。つまり、通常の単体申告の場合、子法人の企業価値の増加部分である留保利益は、子会社株式を売却する際にグループ全体としては二重課税となります。

グループ通算制度においては、投資簿価修正の手続きによりグループ全体としての二重課税が回避できます。組織再編などで企業価値の増加後に当該子法人の売却等も検討しているようなケースでは、節税メリットが大きいと言えます。

グループ通算制度の留意点

グループ通算制度では、場合によって税制上不利になることもあり、適用にあたり留意が必要な点があります。

子法人の資産・負債の時価評価課税

グループ通算制度の適用開始時には、完全支配関係の継続が見込まれない法人について、資産・負債を時価評価する必要があり、課税される可能性がある点に留意が必要です。

また、通算グループへの子法人の新規加入時には、適格組織再編と同等の要件を満たさない法人について、同じく資産・負債を時価評価する必要があり、課税される可能性がある点に留意が必要です。

繰越欠損金の利用制限

グループ通算制度の適用開始時または新規加入時に上記(1)で時価評価対象となった法人が保有する繰越欠損金は、切り捨てられるため使用できないことになる点に留意が必要です。

また、時価評価対象とならない法人については、適用開始前または新規加入前の支配関係の継続期間や共同事業性の要件によって、繰越欠損金の利用制限のパターンが異なるため、グループ通算制度の適用開始時または新規加入時には慎重な検討が必要になります。

中小法人等向けの特例措置の利用制限

グループ通算制度においては、グループ法人内に、中小法人もしくは中小企業者に該当しない法人がある場合は、グループすべての法人が中小法人もしくは中小企業者の税制優遇措置を受けられない点に留意が必要です。

そのため、グループ通算制度の適用開始または新規加入時には、中小法人もしくは中小企業者の該当有無を確認する必要があります。

グループ通算制度の取りやめ

グループ通算制度は、継続適用を前提としており、取りやめる場合は、事務負荷が著しく過重になる等のやむを得ない事情が必要になる点に留意が必要です。グループ通算制度を取りやめる場合は、「グループ通算制度の取りやめの承認の申請書」を税務署に提出します。

IKPサービスの特長

グループ通算制度の初適用から対応可能

グループ通算制度の導入検討のためのシミュレーションから適用開始のための税務署等への届出、その後の確定申告と一連のサービスを提供することが可能です。

グループ全体の経理体制の再構築アドバイスも可能

グループ通算制度に特化した支援だけでなく、経理体制を含めたバックオフィス全般に対するコンサルティングやアウトソーシングも可能であるため、グループ通算制度の導入を機にグループ全体の経理体制の見直しサポートができます。

大企業の場合、部分的サポートも可能

大企業グループの場合、全体のグループ通算制度の対応支援だけでなく、一部の子会社やグループ通算制度専用ソフトへの入力支援など部分的なサポートも可能です。

グループ通算制度のみならず組織再編スキームを構築

グループ全体の経営最適化としてグループ通算制度だけでなく組織再編も検討することが多いですが、IKPは組織再編税制にも強いのでグループ通算制度の導入と合わせて組織再編スキームの構築も可能です。

WORKS -事例ー

16

グループ通算制度への移行準備として、制度説明とメリット・デメリット整理、税額シミュレーション及びグループ通算制度の適用申請を支援した。

01

税効果及び連結納税に精通した複数名の専門家配置と確実にタスクを完了させる綿密なスケジューリング及びプロジェクト管理を実施。

06

SPC管理と連結納税の双方に精通している公認会計士を配置することでクライアントの課題を一挙に解決。また、電子公告への変更による費用圧縮を提案等によるコンサルティングを実施。

15

グループでの連結納税の導入を提案。連結納税の要件とメリット・デメリットの提示し、連結納税によるタックスインパクトを具体的に計算。連結納税の導入の意思決定をサポートするとともに、具体的な導入プロジェクトを推進。

|サービス TOP|