クライアントの課題

税務顧問先から退職する役員の株式買取に係る株価算定の依頼があった

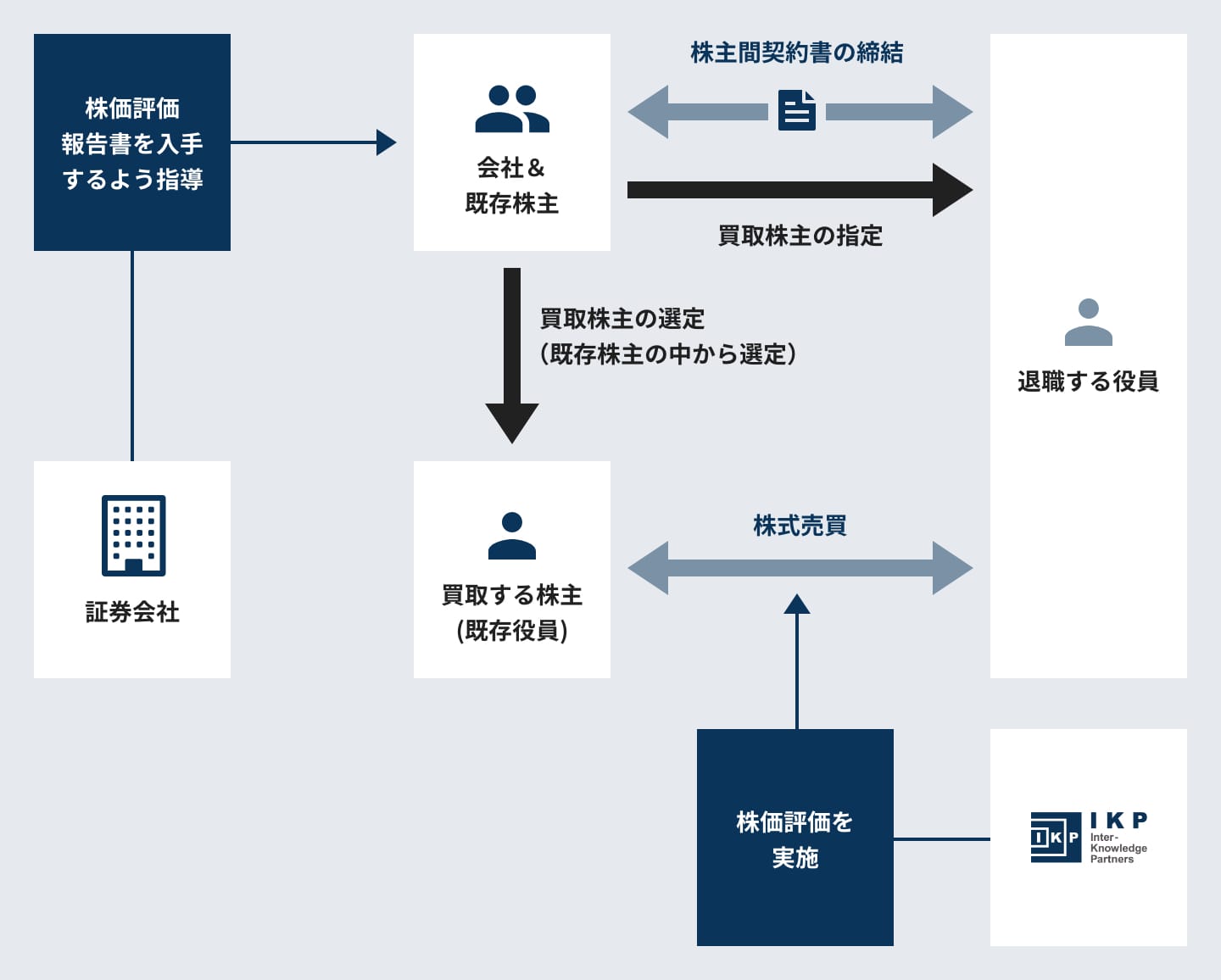

クライアントは上場準備企業である。創業者CEO、役職員間で株主間契約を締結しており、株主間契約において役職員の退職時には当該役職員から株式を買い取る旨の規定が設けられていた。クライアントの取締役1名から辞任(退職)の申出があり、株主間契約に従って保有している株式の買取の必要性が生じた。

クライアントはN-1期におり、主幹事証券会社からバリュエーションレポートを入手するよう指導された。CFOはその指導に従って、IKPに株価評価の依頼をした。

IKPのソリューション

自己株式による買取の可否から株価評価まで全体的な検討を実施。また、取引内容、評価目的等から採用すべき評価方法を整理し、税法アプローチによる評価報告書を提出。

クライアントはN-1期の上場準備企業であるが、役員から突然辞任(退職)の申出があり、話し合いはもたれたが最終的に退職を了承することになった。退職する役員とは創業時に株主間契約を締結しており、退職時には保有している株式を会社もしくは創業CEOが指定する者に売却するよう決められていた。

当該株主間契約の規定に従って、退職役員から株式を買い取ることとなったが、自己株式の買取も可否、またいくらで買い取るのかという点が問題となった。合わせて、主幹事証券会社から売買価格については株式評価報告書の形で専門家レポートを入手するように指導され、この点を含めてIKPに相談があった。

1.自己株式として会社の買取の適否の検討

最初に、自己株式の買取があり得るか、資本政策やIPO準備状況、配当可能限度額、退職役員の税務処理(みなし配当や所得税上の取扱い)の観点等から総合的に検討し、クライアントとIKPで協議した。結果としては、自己株式の買取はしないこととし、当該株式を買い取る者を既存株主から選定し、退職役員に対して買取株主の指定・通知を行った。

2.買取価格の検討

株主間契約では退職に伴う買取価格は出資額(簿価)とする旨の規定がされていたので、クライアントとしては出資額(簿価)での売買を望んでいた(多少、上下することは許容)。ただ、本当にそれが可能なのか、特に、クライアントは直近で高額バリュエーションによる資金調達を行っていたため、このバリュエーションと本件買取価格との整合性についてどう整理すべきか懸念をもっていた。

現行の税法上の規定・解釈、租税裁判などの判例では、たとえ株主間契約で出資額(簿価)買取が規定されていても、売買が「税務上の時価」で行われていない場合には、贈与税の問題が発生する。このため、買取価格を出資額とすることは難しく、税務上の「時価」よる必要がある点をクライアントに説明した。

次に、直近ファイナンス価格を参照すべきかどうかについては、評価方法として様々なアプローチがあり、必ずしも直近ファイナンス価格による必要はなく、評価目的、評価対象者、評価時期等を総合的に勘案して適切な評価方法を選択することができる旨の説明を行った。

これらの検討の結果、税法アプローチによる評価方法を選択し、買取価格として妥当なレンジについて検討した。

3.株式評価報告書の作成

主幹事証券会社からの指導に従い、専門家としての株式評価報告書を作成しクライアントに提出した。株式評価報告書としては、税法アプローチを評価方法として選定した理由、税法アプローチによる評価過程の記述、売買当事者の株主態様における評価方法の検討(配当還元方式の採用の可否検討)、最終的な評価結果(評価範囲)について記述した。

IKPの提出した評価報告書の評価結果に基づいて、退職役員と買取株主との間での売買価格が決定され無事に売買が行われた。また、主幹事証券会社のチェックにおいても適正な評価報告書として処理された。

|事例 TOP|