現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

今日は、2012年2月18日の日経朝刊12面のアスクルの話題から。

<2012年2月18日 日経朝刊12面 記事要約>

・オフィス通販最大手のアスクルは大手メーカーと事務用品のオフィス用品の共同開発に乗り出す。21日発刊のカタログで約300品目の独自商品を新規投入。

・開発した商品は自社と連携先の企業の社名を併記する「ダブルブランド」などで展開。顧客の要望を定期的に吸い上げ、メーカー側との共同開発に反映させる専門チームを新設。月内には自社のインターネット通販サイトに顧客と意見交換するための交流サイトも開発。

・カウネットも今月発刊したカタログで、日用品メーカーなどと開発した大容量のハンドソープやボックスティッシュなど20品目を新たに投入。今後もオフィス家具や消耗品の共同開発を積極化させる。

・オフィス通販業界では、主力のコピー用紙などを中心に価格競争が激化。各社は価格競争に巻き込まれにくい独自商材の拡充で差異化や収益改善を進めたい考えだ。

・メーカーにとっても5000億円規模と推定されるオフィス通販市場の開拓にあたり約100万超の事業所を顧客に持つアスクルと組むことは販路拡充や商品開発のノウハウ蓄積のメリットが大きいと判断。

<記事要約はここまで>

セブンやイオンといった小売で展開する「プライベートブランド(PB)商品」と異なり、文具・家具通販ではメーカーの社名も併記する「ダブルブランド」というものを展開するようですね。

◆文具・オフィス家具通販のステータス

文具・オフィス家具系の通販といえば、「アスクル」「カウネット」「たのめーる」の3大通販でしょうか。

この3つのステータスは以下のとおりです。

<3社のステータス>

| 会社名 | アスクル | カウネット | たのめーる(大塚商会) |

| 証券番号 | 2678 | N/A | 4768 |

| グループ | PLUS(議決権26.8%) | コクヨ(7984) | 大塚商会の事業部 |

| 事業売上 | 197,070百万円 | 734億円 | 107,934百万円 |

| 営業利益 | 5,357百万円 | N/A | N/A |

| 営業利益率(%) | 2.71 | N/A | N/A |

※カウネット売上高はカウネットHPより。http://www.kaunet.com/kaunet/categoryshop/office/sitemap/KWf_CSfCompanyInfo.jsp

※たのめーる売上高は、大塚商会2011年12月期決算概要より。http://www.otsuka-shokai.co.jp/corporate/ir/media/201202setsu.pdf

アスクルは非上場企業PLUSが26%ほど所有しています。PLUSの事業部としてスタートしたもので、「明日来る(あすくる)」のキャッチフレーズが社名となっていることでも有名ですね。文具通販のパイオニア企業です。

「エージェント」と呼ばれる販売店を介して、エージェントが新規顧客の開拓と債権回収業務を行うことで、アスクルとしては効率化と全国への販売網を確立するビジネスモデルが特徴的です。

大塚商会の「たのめーる」は最近CMでもおなじみのキャラクターで認知度も高くなっていますね。

売上規模としてはカウネットを超えて、業界2位です。

大塚商会は、オフィス関連機器のITソリューション系に強い企業で、「ITでオフィスを元気にする」と標語を掲げています。

「たのめーる」も企業の購買コストの削減の位置づけとして、「MAたのめーる」といった管理機能を強化したシステム提供をしているのも特徴的ですね。

◆アスクルの業績

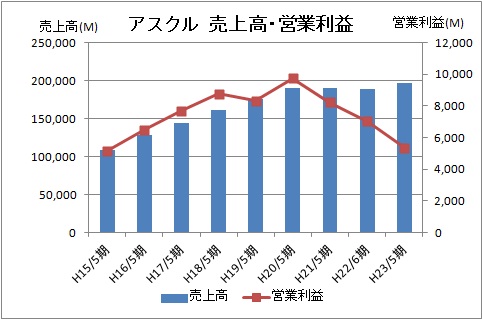

アスクルの過年度の業績推移をみると以下のとおりです。

<売上高・営業利益の推移>

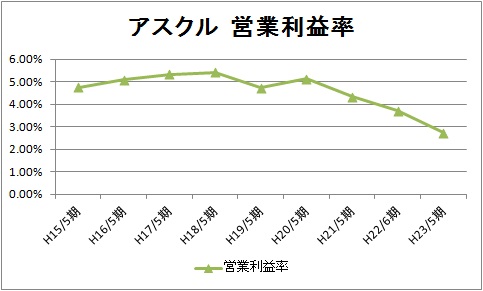

<営業利益率の推移>

これを見てもわかるように、近年売上推移は2000億円弱で推移しており、一方で営業利益率は低下しています。

平成20年5月期までは売上高営業利益率が5%前後を推移していたのに、平成23年5月期では3%を切っています。

平成24年5月期でも、売上高2200億円の営業利益65億円と売上高営業利益率は3%程度と予想されています。

この利益率の低下の原因は価格競争による体力勝負のところがあります。

1994年にアスクルがスタート、1999年にたのめーるがスタートし、2000年にカウネットがスタートしています。

当初は文具通販マーケットの拡大に伴い各社ともに高い利益率をキープしてきましたが市場がある程度まで成長すると価格競争が激化していきます。

アスクルも平成20年5月期は100億円程度の営業利益を確保していたのが 、翌年には80億円程度まで減少しています。

これは無料配送のバーを引き下げたことが要因だと考えられ、商品価格そのものの低下、配送料無料といったサービス面でのコスト高などにより各社とも体力勝負の様相を呈しているところはあります。

文具通販の競争だけでなく、通販大手のamazonも文具系も手掛けるようになっており競争は激化しているところです。

こうした中で、各社ともにオリジナリティを確立することで、顧客の囲い込み等による利益率の確保を目指していきたいところです。

一方で、メーカー側にとってもマーケティングコストや開発コストの削減は利益確保のための重要なファクターであり、販売各社のマーケティング力の活用したいところです。

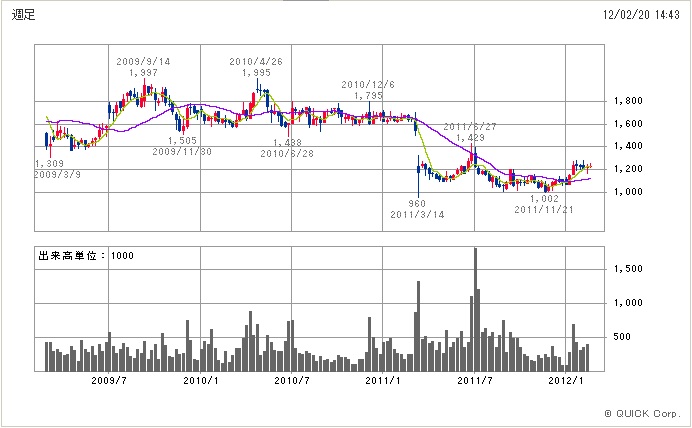

最後にアスクルのチャートです。

<アスクル(2678) 3年週足チャート>

【リソース】SBI証券より

イオンやセブンが展開するPB商品でもなく、ユニクロの展開するSPA型というわけでもなく、「ダブルブランド」という形態での展開となりますが、小売業界が上流へ行くのはトレンド的な動きではありますね。

文具業界としては、国内需要の低下は明らかな状況でアジアを中心とした海外展開をどのように推し進めていくのがポイント。

今後の動向に注視していきたいですね。

以上

【関連記事】

■2011/12/15 三越伊勢丹ホールディング 業績回復が鮮明

■2011/11/21 海外出店数、国内を逆転 コンビニ5社、純増1.5倍

■2011/10/19 「モバゲー」のDeNA 横浜ベイスターズ 買収か!?

■2011/10/18 ネット専用の旅行商品 不振の店頭から軸足

■2011/10/17 スタートトゥデイ 「ZOZOTOWN」 急成長

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。