現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

今日は、昨日に引き続き、オリンパスの調査委員会報告書の解説です。

第3 調査によって判明した事実③ 損失解消スキームⅠ(ITX株の利用:失敗)

損失分離スキームによって生み出された借入金やファンドの出資金は、返済ないし償還を行うために何らかの方法でその原資をオリンパスから拠出する必要があります(損失解消スキーム)。

今回のケースでは、損失解消スキームとして以下の方策が採用されています。

●未公開株だったITX株の上場による値上がり益による損失補てん(実際は失敗)

●国内企業の買収上乗せによる損失補てん(のれんとしての計上)

●海外企業買収時のFA手数料名目での損失補てん(のれんとして計上)

ここではITX株の利用による損失補てんについて解説します。この損失補てんスキームは株式市場の低迷により失敗し、さらに損失を拡大することになりました。

オリンパスは、当時未公開株であった情報通信サービスのITX株の上場による値上がり益によって損失の一部補填をしようと、ITVファンドやオリンパス子会社のOAM、オリンパス本体を通じてITX株を購入しています。

●2000年3月、オリンパス本体により、日商岩井(現、双日)から4,662株を約50億円で購入。

●損失分離スキームの中で100億円の資金が流れていたITVファンドにおいて、9,323株を約100億円で購入済み。

●2000年9月、OAMを通じて日商岩井から1,000株を19億円で購入。

●GCNVVファンドでも1,200株23億円で購入。

●2001年12月、ITXがナスダック・ジャパン市場(現、JASDAQ)に上場。

●しかし、株価が低迷。この時点で、OAM、GCNVVファンドで減損が発生。

●その後、GCNVVが保有していたPhoenics Corporation Limitedが発行していたITX株への転換条項付きEB債を50億円分保有していたことから(その後、GCNVVファンドは23億円分のEB債をGPのGVへ売却)、GCNVVファンド4,800株、GVが4,200株を取得した。

●2003年1月、オリンパスはITX株10万200株を日商岩井から93億円で購入。GCNVV保有分もオリンパスが購入。これにより、ITXはオリンパスの関連会社となる。

●2004年9月、ITX株をTOBにより17万1,160株、20億円で購入。ITXを子会社化。

●2004年11月以降は、双日グループの米国法人より、順次株式を購入(8万5,530株、175億円)。

●2006年3月末には、ITVファンドから1万5,500株をオリンパスが購入。これにより、ITVファンドのITX株保有が終了。損失額は確定できないものの合計63億円の損失は確認されている。

●2007年9月、ITXの第三者割当増資にオリンパスが15万株、100億円の引受。

●2009年3月末までに、株価低迷のため、OFHやオリンパスでも約460億円の減損実施。

●完全子会社化を目指し、2010年12月にTOB、2011年3月には株式交換で完全子会社化を達成。

【筆者コメント】

上記のとおり、ITVファンドに資金移動した100億円を用いて損失穴埋めを試みたものの、逆に損失を拡大させる結果となっています。

第3 調査によって判明した事実④ 損失解消スキームⅡ(国内3社買収の利用)

次は、国内3社(アルティス、NEWS CHEF、ヒューマラボ)の買収を利用した損失解消スキームの解説です。

GCNVVファンドには、オリンパスから300億円、CFCファンド等を迂回してGVへ資金移動された50億円の合わせて350億円が拠出されていました。GCNVVファンドはQPファンドへ300億円の資金移動をしつつ、一方で技術を持つベンチャーの発掘の試みとして、2005年前後までに30社以上の企業に投資を実行しています。なお、GCNVVファンドは、事業投資委員会がおかれ、定期的に投資の状況等がオリンパスに対して行われています。委員は財務・企画畑から数名、技術畑から数名で構成されています。

この投資の部分に着目し、買収金額に上乗せすることで多額の売却益を計上し、損失の一部を解消することを計画しました。実際、アルティス、NEWS CHEF、ヒューマラボの国内3社の買収の際に、このスキームが利用されています。この3社が選ばれたのは、オリンパスの事業との関連性や、事業の成長が見込めることが理由とされています。

具体的な資金移動は以下のとおりです。

●2003年~2005年にかけて、Neo、ITVファンドで、国内3社の株式を約7億円で取得。

●2006年、NeoとITVファンドで購入した株式を、GCNVVファンド、Grobal Target SPC(以下、GT)、Dynamic Dragon Ⅱ SPC(以下、DD)の3つのファンドを利用して、株式を高値で購入。Neoが保有するアルティス株2,940株のうち1,290株、Neoが保有するヒューマラボ株1,200株のうち530株、NeoとITVファンドが保有するNEWS CHEF株2,450株のうち850株を合計約187億円で購入(GCNVVファンドが購入しているのは約108億円)。

●2007年、連結会計基準の強化により、GCNVVファンドを連結に組み込むことになる可能性が出てきたため、GCNVVファンドを解約。株式の現引。これにより、ITVファンド⇒GCNVVファンドを通じて、GCNVVファンド300億円の拠出のうち、100億円は返済されたことになる。

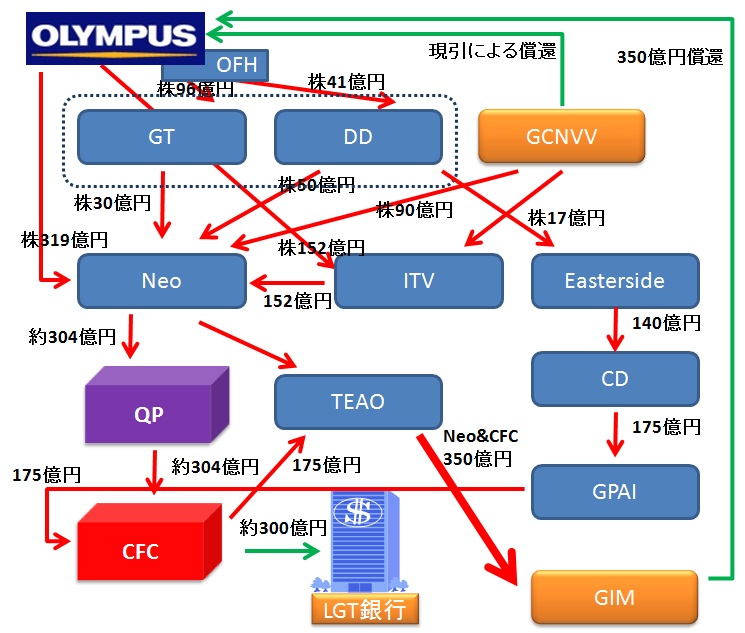

●2008年、NeoとITVファンドが保有している残りの国内3社の株式とGT・DDが保有している3社の株式をオリンパスが高値で順次購入している。オリンパスからNeoに約319億円、ITVファンドに152億円、DDに約96億円、GTに約41億円に資金が流入しています。

以上をまとめると、当初NeoとITVファンドで購入した国内3社の約7億円の株式を、約716億円(適時開示情報をまとめると約734億円。恐らく手数料等も含めた取得価額)で購入したことになります。

そして、Neo、ITVファンド、DD、GTへ流入した資金は次のように資金移動し、LGT銀行の借入返済300億円とLGTクラスファンドGIMの約350億円の償還原資が確保されています。

●Neoの約319億円のうち、QPファンドに約304億円送金し、QPファンドからCFCファンドへ約304億円移動。CFCファンドからLGT銀行の返済に充てられ、LGT銀行の返済が完了。

●ITVファンドの約152億円は、Neoに対する出資償還の約157億円に利用され、NeoからTEAOへの償還約182億円に利用され、TEAOからLGTクラスファンドGIMに約162億円送金され、GIMからオリンパスへ159億円が償還されている。

●DD約96億円、GT約41億円はEastersideの出資金返還の形で資金移動。Eastersideに流入した約140億円はCreative Dragon SPC(以下、CD)に出資。

●CDへ流入した資金140億円は、GPA Investments Ltd(以下、GPAI)へNoteの引受によって支出。

●GPAIからCFCへ送金の175億円の一部に利用される。

●CFCは、この資金を使って、TEAOに約164億円を送金、TEAOはLGTクラスファンドのGIMに172億円を送金し、GIMはOFHに約210億円の出資金返済を行う。これにより、LGTクラスファンドのGIM約350億円の償還は完了。

【スキーム図】

第3 調査によって判明した事実⑤ 損失解消スキームⅢ(FA手数料を利用したスキーム)

損失解消スキームのもう1つのメインとなるスキームがFA手数料を利用した還流スキームです。

(1) ジャイラス社買収までの流れ

2000年初め頃、カメラ、内視鏡、顕微鏡などといった既存事業の成長に行き詰まりを感じていたことから、M&Aによって事業拡大を検討していました。山田氏と森氏は、これに乗じて損失解消を試みます。

2004年ころ、米国医療機器メーカーA社を訪問し、COO等と交渉するも断念。引き続き、米国系医療機器メーカーB社と交渉が本格化しました。これに伴い、2006年6月に外部証券会社の中川氏・佐川氏とFA手数料に関する契約を締結することになります。なお、FAはAxem America LLC(以下、Axes)で、中川氏・佐川氏が設立した会社です。

【原契約条件】(2006年6月締結)

基本報酬:500万米ドル(300万米ドル・200万米ドルの支払い)

成功報酬:買収金額の1% そのうち現金20%、株式オプション80% (買収ビークルの4.9%相当分)

なお、行使価格は、買収価格の20%引きの株価から、FA手数料の成功報酬手数料の株式相当分を利益を与えたため買収価格×1%×80%(すなわち株式オプションの成功部分)を差し引いたものとしています。買収価格から20%を減額したのは、通常買収価格はコントロールプレミアム等で上乗せ価格となるこから、それを減額することを意図しています。

当初6,000億円~7,000億円程度となる予定であったので、上記のFA契約としていましたが、B社との交渉が決裂し、最終的にジャイラス社の買収に変更されることになり、ジャイラス社の買収価額が2,000億円程度となることが予想されていたため、以下のようにFA契約を修正し、多額のFA手数料を支払らうように変更しました。

【修正契約】(2007年6月締結)

基本報酬:5百万米ドル

成功報酬:買収金額の5%(ただし買収金額に応じて所定の範囲で変動する) そのうち、現金15%(ただし、上限1,200万米ドル)・株式オプション85%(ただし現金の上限超過分はオプションに加算する)

ワラントの付与 (発行済株式総数の20%か発行価額が2億ドルのいずれか少ない額を上限とした新株予約権を購入する権利。)

なお、行使価格は、買収企業が上場会社の場合買収アナウスメントの30日前の平均株価の80%(非公開会社の場合は、買収価格の70%)から成功報酬額のうち現金補償額を控除した額を差し引いたものとしています。

その後、ジャイラスとの交渉により、2008年1月に約2,100億円でジャイラス社の買収が完了。ジャイラス社の買収には、買収ビークルであるOlympus UK Aquisition Limited(以下、OUKA)により行われました。

(2) ジャイラス社買収後のFA手数料の支払い

ジャイラス社を買収したのち、Axes社の保有する株式オプションとワラントは佐川氏が設立したケイマン法人Axam Investment Ltd,(以下、Axam)に2,400万ドルで譲渡されています。Axamは損失解消スキームのためのファンドです。

一方、オリンパスでは、グループ内再編の特別税制の適用を受けるため、ジャイラス社を100%保有することが考えられるようになり、Axamが保有する株式オプションとワラントの買取が検討されるようになりました。

まず、株式オプションの対価として、①現金、②Olympus Corporation Of Americas(以下、OCA)がオリンパスから借入を行う際に発行しているローン・ノート、③ジャイラスの配当優先株式、④ジャイラスがオリンパスの代わりにローン・ノートを発行するのいずれかが検討されました。KPMG及び海外の法律事務所の見解では、現金での清算が「Clearly "cleanest" way for Olympus to deal with」とコメントされています。

しかし、現金精算よりも配当優先株式を発行した方がもっと高額に手数料を支払えるとして、配当優先株式の発行を選択します(2008年9月)。そして、配当優先株式には、以下の条件が付されました。

【配当優先株式の契約内容】

●議決権なし

●ジャイラスの現預金及び内部貸付から生ずる金利収入から諸費用及び税金相当額(28%)を控除した残額の85%の配当を受ける権利を有する。

●ジャイラスの同意なく、オリンパスグループ以外の第三者の譲渡禁止。

●原則として、ジャイラス社の資本の払い戻しにあたり、分配を受けられない。

さらに、修正レターでは、株式引受契約時点で行われていた事業の内容・範囲の重大な変更や通常取引条件以外での契約締結・変更・解除事項等に対する拒否権条項が付け加えられています(これについて取締役会の説明・承認も得ていない)。これは、ジャイラス社が有償減資することで配当収入が減り、Axam社保有の配当優先株の価値が減額されることや拒否権条項が付されていることで株価が高められる点を考慮したものによると考えられます。

なお、この配当優先株の発行に合わせて、ワラントが5,000万米ドルで買取されています。

続いて、配当優先株が発行されてから、2ヶ月後の2008年11月には配当優先株の買い取りを検討し、オリンパスの取締役会で承認されます。しかし、①配当優先株式が負債に計上されているという会計上の問題と、②買取価格が高額過ぎるとするあずさ監査法人の指摘により買取は実行されません。

そもそもオリンパスは、ジャイラス社はIFRSが適用されており、その結果、配当優先株式は資本ではなく負債に計上されているため、負債の簿価よりも高額で配当優先株式を買い取るとその差額が損失として計上されてしまうという会計上の問題(上記①)を抱えていました。小数株主持分として資本計上されていれば、その差額は「のれん」として資産計上することができ損失が発生しません。

引き続き、配当優先株式の買い取りが検討されますが、2009年6月にあずさ監査法人の辞任となり、新日本監査法人に監査人が変更されます。これに伴い、オリンパスは新日本監査法人に①会計上の問題について検討するよう依頼します。

新日本監査法人はE&YのIFRIC解釈指針書の見解に伴い、2010年7月以降に始まる決算期前であれば、負債に計上されている配当優先株式を資本に簿価で再分類してよいという見解をオリンパスに伝えます。

監査法人から早期の買取実行を思わぬ形で提案されたオリンパスは、2010年3月に6億2,000万米ドルという高額な価格での配当優先株の買取りに成功します。

Axam社へのFA手数料の支払いをまとめると以下のとおりです。

【FA手数料支払い一覧】

| 日付 | 受取人 |

金額 (百万ドル) |

当時の円貨 (億円) |

備考 |

| 2006.6.16 | Axes | 3 | 3 | FA契約に基づく基本報酬 |

| 2006.6.16 | Axes | 5 | 6 | FA契約に基づく必要経費。 |

| 2007.6.18 | Axes | 2 | 2 | FA契約に基づく基本報酬 |

| 2007.11.26 | Axes | 12 | 13 | 修正FA契約に基づく成功報酬の現金部分 |

| 2008.2.8 | Axes | 2 | 2 | 修正FA契約に基づく必要経費の支払 |

| 2008.9.26 | オリンパス | ▲0.3 | ▲0.3 | 必要経費の未使用分がAxesより返金 |

| 2008.9.30 | Axam | 50 | 53 | ワラントの買取り |

|

2010.3.23 ~3.25 |

Axam | 620 | 579 | 配当優先株の買い取り(3回に分けて支払い) |

| 合 計 | 約693.7 | 657.7 |

(3) FA手数料の還流スキーム

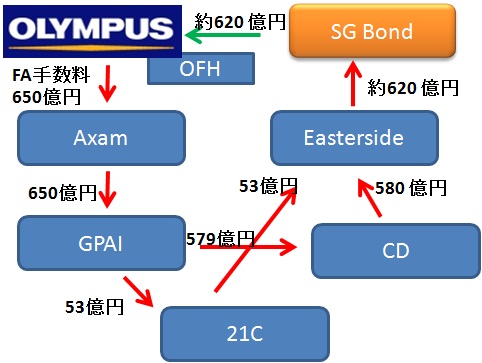

上記のように、合わせて約660億円程度の資金がFA手数料として支払われたのち、以下のルートで損失解消が図られています。

●ワラント分については、AxamからGPAIを通じ、21Cへ移動、21CからEastersideへ移動、EastersideからSG Bondファンドへ資金移動。

●優先配当株買取部分は、GPAIが発行したEquity Participation noteの償還として、Axam社からGPAIに約6億2,000万米ドル(約660億円)が資金移動。

●GPAIからCDへ資金移動。

●CDからEastersideへ約580億円が移動。EastersideからSG Bondへ移動。

●ワラント分も含めて、最終的にはSG Bondの償還という形でオリンパスへ620億円償還されている。

【スキーム図】

第4 調査判明事実に基づく金額的影響の分析・検討

調査報告書では、一連の損失飛ばしによる財務諸表上に与える金額的影響について詳細に検討しています。詳細な検討は、調査報告書に譲るとして、ここでは「8 調査判明事実がオリンパス連結財務諸表に与えた影響の検討」を中心にまとめると、以下のとおりです。

【分離した損失額の推移】

●分離した損失額は、1999年~2000年ころは960億円、2003年においては1,177億円となっていた。

●その後、新たな投資の失敗、スキーム運営の協力者への報酬支払い、ファンド運営費用等により、損失が拡大。

●損失分離スキームで飛ばした1,177億円と上記のスキーム維持費用等により、合計1,348億円となる。

【会計上の取扱い】

●オリンパス連結財務諸表上で認識されたのれん及びその償却や減損処理を取り消したうえで、実際に損失が発生した各事業年度において預金・ファンドに対する評価損もしくは引当金を計上するか、又はファンドを連結して損失を取り込むかする必要がある。

●2011年3月期末では、一連の損失の分離スキームは解消されていると考えられる。このため、のれんの未償却残高416億円と簿外処理されていた損失の未処理部分の対応となる。

損失飛ばしスキームそのものの解説はここまでとなります。

損失分離スキームと損失還流スキーム、会計上の影響について、簡単にまとめられている結果がオリンパスから公表されています。

【リソース】2011年12月7日 オリンパス公表「適時開示補足資料」

http://www.olympus.co.jp/jp/corc/ir/data/tes/2011/pdf/nr20111207.pdf

月曜日は、最終回として、ガバナンス関連・監査法人の監査関連の情報について、まとめて解説します。

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。