現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

(平成23年5月16日現在)

はじめに― 金融商品の分類方法

IASBとFASBの共同プロジェクトによる金融商品の改訂プロジェクトはほぼ全般にわたって行われており、本シリーズ「金融商品の分類」に関する分野についても、抜本改訂プロジェクトのフェーズ1として、改訂が行われました。

2009年11月に新基準IFRS第9号「金融商品」が公表され、ここでは金融資産に関する新しい分類基準が公表されました。IAS第39号では、保有目的に応じた複雑な分類基準であったのに対し、IFRS第9号では分類(及びその後の測定)基準の簡素化を主眼とし、事業モデルと契約上のキャッシュ・フローの特性という2つの判断基準に従って分類を行うことが基準化されました。

続けて、2010年10月に新IFRS第9号が公表され、2009年11月公表のIFRS第9号では基準化できなかった金融負債の分類及び測定に関して整備されました。金融負債の測定では、自己の信用リスクの変動に伴う公正価値の変動額を取扱いに関して会計的問題を含んでおり、結果として、会計上のミスマッチが生じなければ、その他の包括利益(other comprehensive income)に計上することで基準化されています。

金融商品の分類基準は、「測定」のための分類です。すなわち、用意されている「償却原価測定の箱」と「公正価値測定の箱」の2つの箱のどちらに金融商品を入れるのかを決定する基準です(より細かく言えば、「公正価値測定の箱」は、「純損益を通じて公正価値で測定する箱」と「その他の包括利益を通じて公正価値で測定する箱」の2つに分けることができます)。

本シリーズでは、金融商品の分類に関して、以下のように解説します。

[金融商品の分類における解説]

| 1.IAS第39号における分類方法の概要(旧基準のまとめ) | |

| 2.IFRS第9号における分類方法の概要(新基準のまとめ) | |

| 3.金融資産における分類における「負債性」金融商品と「資本性」金融商品の分類 | |

| 4.償却原価測定のための分類規定 | |

| 5.金融資産の管理に関する企業の事業モデル | |

| 5-1.事業モデルの判断 | |

| 5-2.事業モデルの判定の具体例 | |

| 6.元本及び元本残高に対する利息の支払いのみである契約上のキャッシュ・フロー | |

| 6-1.元本及び元本残高に対する利息の支払いのみである契約上のキャッシュ・フローとは | |

| 6-2.元本及び元本残高に対する利息の支払いのみである契約上のキャッシュ・フローの具体例 | |

| 6-3.ルック・スルーの必要性 | |

| 6-4.契約上リンクしている商品(証券化商品)の検討 | |

| 7.純損益を通じて公正価値で測定する金融資産(公正価値オプションの適用) | |

| 7-1.純損益を通じて公正価値で測定する金融資産として指定する選択肢(公正価値オプション) | |

| 7-2.会計上のミスマッチを除去又は大幅に削減する場合 | |

| 8.資本性金融商品の分類 | |

| 9.金融負債の分類 | |

| 9-1.金融負債の基本的な分類 | |

| 9-2.純損益を通じて公正価値で測定する金融負債として指定する選択肢(金融負債の公正価値オプション) | |

| 9-3.金融負債の信用リスクの変動に係る会計上のミスマッチ | |

| 9-4.信用リスクの意味と信用リスクの変動の影響額の算定 | |

| 10.組込デリバティブの分類 | |

| 10-1.組込デリバティブとは | |

| 10-2.組込デリバティブの区分処理 | |

| 10-3.IFRS第9号の適用範囲外の主契約と組込デリバティブの関係 | |

| 10-4.混合契約に対する公正価値オプションの適用 | |

| 10-5.組込デリバティブの再査定 | |

| 11.金融商品の分類変更 |

1.IAS第39号における分類方法の概要(旧基準のまとめ)

金融商品の分類に関する旧基準は、IAS第39号「金融商品:分類及び測定」における4つの分類基準です。これらの分類基準は、「保有目的」を基礎としており、新基準のIFRS第9号とは分類基準が異なります。

IAS第39号の分類は以下のようになっています。

| 分 類 | 内 容 | |

| 1. | 純損益を通じて公正価値で測定する金融資産又は金融負債 |

●売買目的保有に分類されるもの。 (i) 主として短期間に売却又は買戻しを行う目的で取得又は発生させたもの (ii) 当初認識時において,まとめて管理され,かつ,最近における実際の短期的な利益獲得のパターンの証拠がある識別されたポートフォリオの一部であるもの (iii) デリバティブ(金融保証契約又は指定された有効なヘッジ手段であるデリバティブを除く) ●次のいずれかの理由で、当初認識時において,純損益を通じて公正価値で測定するものとして企業が指定したもの(公正価値オプションの適用)。ただし、 公正価値が信頼性をもって測定できない資本性金融商品を除く。 (i) 会計上のミスマッチを,その指定が消去又は大幅に削減する場合 (ii) 公正価値に基づいてその業績が評価され,かつ管理されており,経営幹部に対して社内的に当該基準で提供されている場合 |

| 2. | 満期保有投資 |

固定又は決定可能な支払金額と固定の満期を有する,デリバティブ以外の金融資産のうち,企業が満期まで保有する明確な意図と能力を有するもの。ただし、次に該当するものを除く。 (a) 企業が当初認識時に,純損益を通じて公正価値で測定するものとして指定したもの (b) 企業が売却可能として指定したもの (c) 貸付金及び債権の定義に該当するもの

なお、満期保有投資のうち、直前2事業年度中に、売却又は分類変更した場合には、すべての金融資産につき満期保有を認めない。ただし、次の事項を除く。 (i) 満期日又は金融資産の任意償還日に非常に近く、そのため市場金利の変動が当該金融資産の公正価値に重要な影響を有していないもの (ii) 金融資産の当初の元本のほとんどすべてを,予定された返済又は期限前返済により回収した後に生じたもの (iii) 企業にとって制御不能で,非経常的であり,かつ,企業が合理的に予期し得なかった,単発的な事象に起因するもの |

| 3. | 貸付金及び債権 |

支払額が固定又は決定可能な,デリバティブ以外の金融資産のうち,活発な市場での公表価格がないもの。ただし,次の事項を除く。 (a) 企業が直ちに又は短期間に売却することを意図しているもの及び企業が当初認識時に純損益を通じて公正価値で測定するものとして指定したもの (b) 企業が当初認識時に売却可能として指定したもの (c) 信用悪化以外の理由によって,保有者が当初の投資のほとんどすべてを回収することにならない可能性があるもの |

| 4. | 売却可能金融資産 | デリバティブ以外の金融資産のうち,売却可能に指定されたもの,又は,(a)貸付金及び債権,(b)満期保有投資,若しくは(c)純損益を通じて公正価値で測定する金融資産,のいずれにも分類されないものをいう。 |

2.IFRS第9号における分類方法の概要(新基準のまとめ)

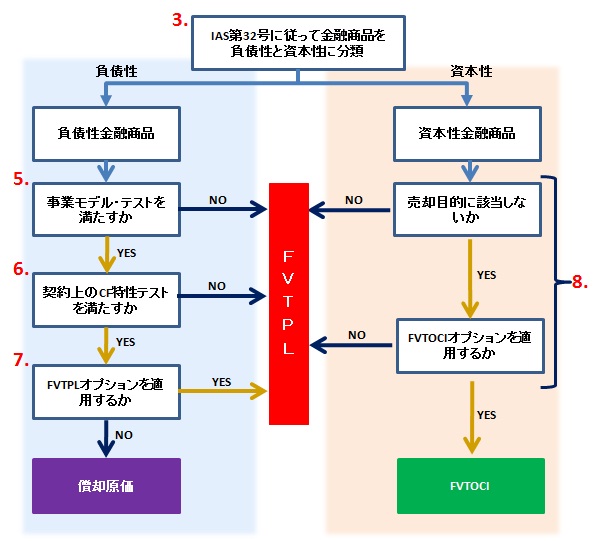

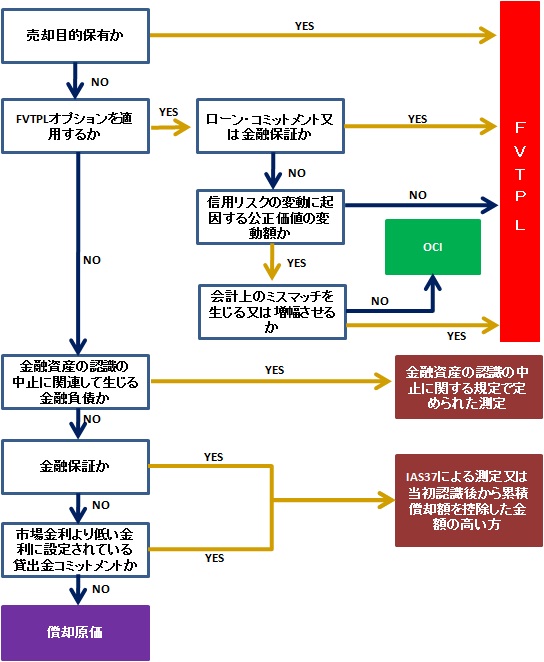

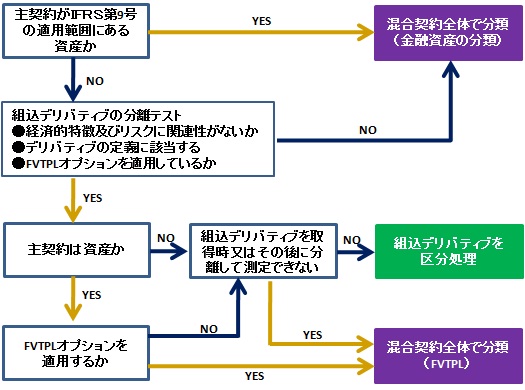

IFRS第9号の金融商品の分類方法をフローチャートで示すと以下のとおりです。

<金融資産の分類フローチャート>

<金融負債の分類フローチャート>

<組込デリバティブの分類>

3.金融資産における分類における「負債性」金融商品と「資本性」金融商品の分類

金融資産の分類で、まず最初に行われるのが、当該金融資産が「負債性」金融商品(debt instruments)なのか、それとも「資本性」金融商品(equity instruments)なのかという分類です。

IFRS第9号の基準では、明確にこの分類が規定されているわけではありません。しかし、IFRS第9号では、資本性金融商品にのみ、その他の包括利益を通じて測定する公正価値(fair value through other comprehensive income: FVTOCI)として指定することが認められるため、金融資産が負債性金融商品なのか、それとも資本性金融商品なのかが、FVTOCI指定の観点から非常に重要となります(FVTOCI指定については後述)。

一方で、償却原価測定に分類される金融資産は、その分類基準から判断して、負債性金融商品に限定されていると考えられます。すなわち、資本性金融商品が償却原価測定に分類されることはあり得ません(分類基準については後述)。

「資本性」か否かの分類は、IFRS第9号の基準内では明記されていないものの、前シリーズで取り扱ったIAS第32号に従って判断されるものと考えられます。IFRS第9号「結論の根拠」で、(i)「資本性金融商品(equity instrument)」の用語はIAS第32号に定義される、(ii)例外的プッタブル金融商品又は例外的清算時償還金融商品は金融資産の分類では資本性金融商品として扱わない、ということが明記されています(IFRS9.BC5.21)。IAS第32号は、原則として発行者側の分類基準(発行した金融商品が負債か資本かの分類)であり、保有者側の分類を意識したものではありませんが、IFRS第9号では第32号が利用されることになります。

前シリーズで解説したように、当該金融商品が「負債性」か「資本性」かの判断は、専門性が高いものなっているため、十分な対応が必要になります。

4.償却原価測定のための分類規定

IFRS第9号における金融資産の分類基準は、次の2つの判断基準に従って、償却原価測定資産に分類するか、公正価値測定資産に分類するかが決定されます(IFRS9.4.1.1)。

[分類の判断基準]

- 金融資産の管理に関する企業の事業モデル ⇒ 事業モデル・テスト

- 金融資産の契約上のキャッシュ・フローの特性 ⇒ 契約上のCF特性テスト

上記の2つの判断基準に基づき、金融資産が次の条件をとも満たす場合、償却原価で測定しなければなりません(IFRS9.4.1.2)(ただし、公正価値オプションを適用する場合を除く(公正価値オプションは後述))。

| テスト分類 | テ ス ト 内 容 |

| 事業モデルテスト | 契約上のキャッシュ・フローを回収するために資産を保有することを目的とする事業モデルに基づいて、資産が保有されている。 |

| 契約上のCF特性テスト | 金融資産の契約条件により、元本及び元本残高に対する利息の支払のみであるキャッシュ・フローが特定の日に生じる。 |

上記の契約上の特性テストにおける、「利息」は、特定の期間における元本残高に対する貨幣の時間価値及び信用リスクへの対価です(IFRS9.4.1.3)。

上記の条件を満たさなかった場合には、すべての金融資産が公正価値にて測定されることになります(IFRS9.4.1.4)。

IAS第39号の改訂プロジェクトでは、IAS第39号の分類規定が複雑だったこと(結果として、測定基準との関連性の不明確さや減損規定の複雑性)による会計処理の問題点を改善することを主目的としていたこともあったため、IFRS第9号における分類は、償却原価測定なのか、公正価値測定なのかといった分類そのものが簡素化され、分類基準も「事業モデル」と「契約上のCF特性」という2つの判断基準のみを用いた非常にわかりやすいものとなっています。

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。