現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

(平成23年11月30日現在)

4-3.収益還元法

収益還元法は、分子に会計上の予想利益、分母に資本還元率を用いて事業価値を算定する方法です。資本還元率には、割引率に一定の成長率を加味したものが利用されます。

【収益還元法による評価】

![]()

| PV | :現在価値 |

| Income | :会計上の利益(営業利益ないし経常利益 |

| k | :割引率 |

| g | :成長率 |

収益還元法は、予想利益が同額であるという仮定あるため、DCF法と比べて硬直的な評価方法と言わざるを得ません。DCF法は分子のキャッシュフローにおいてその変動性を織り込むことができるため、収益還元法よりも柔軟な対応が可能と言えます。

このため、将来において大幅な利益の変動等が想定される場合には、収益還元法ではなくDCF法による評価を検討する必要があります。実務的に、正式な評価書等では採用されるケースはあまりありません。ただ、評価のためのコストはあまりかからないため、例えば、企業内のM&A担当者がロングリストから買収候補企業を絞るときに簡便的に評価する方法として利用されるといった、社内向けの検討資料で利用されるケースがあります。評価対象企業が上場企業であったり、非上場企業でも帝国データバンク等から割と安価に財務情報が入手できるケースでは、分子の会計上の利益を買収企業の過去の実績平均もしくはEBIT平均などから算定し、割引率をハードルレートとして設定するなどすれば、あまりコストをかけずに企業価値評価をすることができ、ロングリストからの候補企業選定作業など多くの企業を評価しなければならない場合には一定の効果をあげる評価方法と言えます。

4-4.配当割引モデル(配当還元法)

配当割引モデル(DDM:Dividend Discout Model)もしくは配当還元法は将来の配当流列を割引率で現在価値に割引き、株主価値を算定する方法です。配当割引モデルは、配当金という株主に帰属するキャッシュフローを基礎にして割引計算したものであるため、そこで評価される現在価値は株主価値であり、DCF法等のような事業価値を算定するわけではありません。

(1) ゴードンモデル

配当割引モデルは、分子に配当金見込額を用いて、分母に資本コストから配当金成長率を差し引いたものを用いて計算するものです。この配当金成長率は資本コストより低いことを前提としたもので、DCF法における継続価値の計算モデルでも紹介したゴードンモデルと呼ばれるものです。

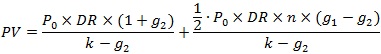

【ゴードンモデルによる配当還元法】

![]()

| PV | :現在価値(株主価値) |

| D | :将来期待配当金 |

| k | :割引率 |

| g | :成長率 |

| P | :税引後利益 |

| DR | :配当性向(Dividend payout Ratio) |

(2) 2段階成長モデル

一方で、高い成長率が見込まれる場合には、ゴードンモデルを用いることができないため、高い成長率が見込まれる第1段階と、その後安定した成長率となる第2段階に分けて評価する「2段階成長モデル」を採用して計算することになります。

次式の初項が高成長期間の株主価値で、次項が低成長期間の株主価値となります。

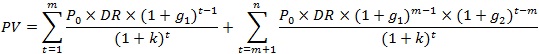

【2段階成長モデルによる評価法】

| PV | :現在価値(株主価値) |

| P | :税引後利益 |

| DR | :配当性向(Dividend payout Ratio) |

| k | :割引率 |

| g1 | :高成長率時期の成長率 |

| g2 | :安定成長時期の成長率 |

| m | :高い成長率の成長期間 |

上記の2段階成長モデルでは、2つの段階の成長率がそれぞれ安定しているケースですが、次のパターンでは成長率が低減していく期間と安定成長する期間の2つに分けられる場合です。次式の初項が安定成長が永続的に続く場合の株主価値であり、第2項目が成長率が高成長率から安定成長率へ移行していく部分で安定成長を超過する部分の株主価値を表しています。

【成長率が逓減するタイプの2段階成長モデルによる評価法】

| PV | :現在価値(株主価値) |

| P | :税引後利益 |

| DR | :配当性向(Dividend payout Ratio) |

| k | :割引率 |

| g1 | :高成長率時期の成長率 |

| g2 | :安定成長時期の成長率 |

| n | :高い成長率の成長期間 |

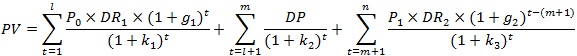

(3) 3段階成長モデル

さらに、高成長率の期間から安定成長率の期間へ移行する間の期間を設けて、3段階の割引率を用いる方法も考えられています。すなわち、第1段階が高成長率の期間、第2段階が高成長率から安定成長率へ移行する逓減期間、第3段階が安定成長率となっている期間の3つを設け、評価する方法(3段階成長モデル)です。

【3段階成長モデルによる評価方法】

| PV | :現在価値(株主価値) |

| P0 | :高成長期間最初の税引後利益 |

| P1 | :安定成長期間最初の税引後利益 |

| DR1 | :高成長期間の配当性向(Dividend payout Ratio) |

| DR2 | :安定成長期間の配当性向(Dividend payout Ratio) |

| k1 | :高成長率の割引率 |

| k2 | :成長率逓減期間の成長率の割引率 |

| k3 | :低成長率の割引率 |

| g1 | :高成長率時期の成長率 |

| g2 | :安定成長時期の成長率 |

| l | :逓減期間に入るまでの期間 |

| m | :安定成長時期に入るまでの期間 |

| n | :安定成長時期が終わるまでの期間 |

(4) 配当割引モデルのまとめ

上記のように、割引配当モデルは将来の配当金流列を適切な割引率で現在価値に割り引いて株主価値を算定する方法です。ゴードンモデルでは資本コストを上回る高成長率の場合適用できず、安定成長期の会社のみに適用できるモデルです。このため、高成長期もしくは高成長期から安定成長期に移動する期間も考慮した2段階モデルや3段階モデルにようにゴードンモデルを修正した方法が用いられることがあります。

また、金融機関等を評価する場合には配当可能規制が強いため、配当可能限度額を基礎にして評価するケースがあります。例えば、平成23年9月30日二三井住友銀行が消費者金融のプロミスのTOBを実施した「三井住友銀行によるプロミスに対する公開買付けの開始及び三井住友フィナンシャルグループ又は三井住友銀行によるプロミスの第三者割当増資の引受けのお知らせ」では、三井住友のフィナンシャルアドバイザーに就任したゴールドマンサックスによるプロミス株式の評価報告書において、市場株価法と類似会社比較法と合わせて、DDM分析が評価方法として採用されていることが公表されています。ここでは、「一定の資本構成を維持するために必要な内部留保等を考慮した後の株主に支払われる配当を現在価値に割り引いて対象者(筆者注:プロミスのこと)株式価値を分析しています」と記述されています。

配当割引モデルは、配当金の見込額を用いて計算するため、配当政策が安定的である日本企業に対して、M&A等のトランザクションに関連した株式評価ではあまり採用されていません。ただ、上記の金融機関等の評価や、ファンド運営におけるファンド内の株式評価やファンドマネジャの業績評価等には配当割引モデルが採用されることがあります。

4-5.インカム・アプローチのまとめ

インカム・アプローチは、DCF法が最も代表的な評価方法であり、収益還元法や割引配当モデルは、それぞれの実務的な用途に伴って利用されています。インカム・アプローチは、分子に将来キャッシュフロー(もしくは収益、配当)流列を予測し、それを適切な割引率によって現在価値へ割り引くことで求められます。インカム・アプローチを採用する際の留意事項を簡単にまとめると以下のとおりです。

【まとめ】

- DCF法を採用する場合、将来キャッシュフローの予測のための事業計画の精度をどの程度にするかを考える必要がある。

- 割引率WACCを算定する際にCAPMを利用するのが一般的である。

- 非上場企業のβを算定する場合には、類似公開企業のβからアンレバードベータを算定し、リレバーして評価対象企業のβを算定する必要がある。

- 割引率WACCの設定が実務的に最も難しいものである。

- 割引率WACCは評価対象期間を通じて一定率であるため、資本構成が激変する場合(例えば、LBO等を実施した場合)に別の方法を考える必要がある。

- 収益還元法・DDM法なども実務的な用途に応じて適宜利用する。

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。