現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

今日は、一昨日の平成25年12月3日の日経朝刊3面のセブン&アイがニッセンを買収した記事からです。

【記事要約】

・セブン&アイ・ホールディングス(HD)は2日、通販大手のニッセンホールディングスを買収すると発表した。

・TOBにより、議決権ベースで50.10%の株式を126億円で取得する。

・セブン&アイは消費者が買い物しやすいよう店舗と通販サイト、カタログ誌など多彩な販路を組み合わせる戦略で、ニッセンの顧客基盤やネット通販のノウハウを生かす。

・応募が50.10%に達しない場合、不足分はニッセンの第三者割当増資を引き受ける。その場合、買収額は最大177億円。

・ニッセンは上場を維持する。

・カタログ通はネット通販に押され苦戦。各社はM&Aに動いている。フジ・メディアホールディングス傘下のセシールはディノスを13年7月に合併、千趣会は9月にJALUXの通販子会社、主婦の友ダイレクトを買収するなど再編は進みつつある。

<日本経済新聞 2013年12月3日 朝刊3面より>

イオンと並ぶ小売大手の一角を担うセブン&アイがカタログ通販のニッセンを買収したようです。今日は簡単にTOBの概要とニッセンの財務状況について確認してみようと思います。なお、セブン&アイの財務状況は、下記を参照してください。

【リソース】BizBlog

◆取引基本情報

| 取引種類 | 連結子会社化 | 対象者の賛同 | 賛成 | 二段階条項 |

なし |

|---|---|---|---|---|---|

| 公開買付代理人 |

野村證券 |

||||

| 買付け等の期間 | 平成25年12月3日から平成26年1月22日まで(30営業日) | ||||

| 買付予定数(数) | 買付予定数の下限(株) | 買付予定数の上限(株) |

|---|---|---|

|

30,786,100 |

18,444,400 | 30,786,100 |

TOBでは、上限30,786,100株(所有割合50.74%)を設定しており、これ以上の取得は予定しておりません。このため、TOB実施後に100%子会社手続きなどを予定するいわゆる二段階条項はありません。

買付予定数の下限は、18,444,400株となっており、ニッセンの第一位株主であるUCC、第二位、第三位株主であるTHN、THNケイマンからの買取株数となっています。議決権ベースで30.40%となります。

今回のTOBの特徴的なものは、TOBで50.10%に保有割合が達しない場合には、ニッセンがセブン&アイに対して第三者割当増資の実施し、その保有割合を確保するところにあります。TOBの結果を受けて取得数を確認後、平成26年1月29日から3月31日までを払込期間とする第三者割当増資が設定されています。なお、予定数の取得がTOBで実施できれば、第三者割当増資は実行されないようです。

◆公開買付価格

| 公開買付価格 |

410円 |

買付け等に要する資金 | 12,713百万円 | 公表前日終値 | 322円 |

|---|

◆プレミアムの状況

| 対前日取引日終値 | 対過去1カ月終値単純平均 | 対過去3カ月終値単純平均 | 対過去6カ月終値単純平均 |

|---|---|---|---|

| 27.33% | 29.34% | 28.13% |

27.73% |

プレミアムとしては約30%なので、TOBとしては平均的なプレミアムと考えられますね。

◆バリュエーションの状況

| 公開買付者による評価状況 | |||

| 第三者算定機関 | ニンバスアソシエイツ株式会社 | ||

|---|---|---|---|

| フェアネスオピニオンの有無 | 無 | ||

| 評価方法1 | 市場株価法 | 評価額1 | 317円か3220円 |

| 評価方法2 | 類似会社比較法 | 評価額2 | 371円から379円 |

| 評価方法3 | DCF法 | 評価額3 | 340円から494円 |

| 対象者による評価状況 | |||

| 第三者算定機関 | GCAサヴィアン株式会社 | ||

|---|---|---|---|

| フェアネスオピニオンの有無 | 無 | ||

| 評価方法1 | 市場株価法 | 評価額1 | 317円から322円 |

| 評価方法2 | DCF法 | 評価額2 | 338円から439円 |

バリュエーションの状況は上記のとおりです。

◆セブン&アイHDの戦略

公開買付届出書に記載のあるセブン&アイHDの今回のTOBの背景について簡単に確認してみましょう。

<(2)本公開買付けを実施するに至った背景、目的並びに本公開買付後の経営方針 より一部抜粋>

・・・中略・・・・

セブン&アイHDグループは、5万店以上の国内外店舗ネットワークと、コンビニエンスストア、総合スーパー、百貨店、食品スーパー、フードサービス、金融サービス、IT/サービスなど、あらゆるお客様のニーズに応える多様な業態を擁し、顧客サービスの向上、店舗網の拡充、商品開発力・調達力、ブランド力の強化等に日々積極的に取り組んでおります。

・・・中略・・・・

IT技術の発達とともにお客様の購買行動は大きく変化しており、商品の認知、検討、購買に至る一連のプロセスにおいてお客様は自らの意思であらゆるチャネルを自由に動きながら主体的に購買活動を行うようになりつつあります。こうした中では、全てのチャネルをシームレスに連携させながらお客様にアプローチしていく、オムニチャネルの考え方が重要となります。・・・中略・・・本格的なオムニチャネル時代の到来に向け、数多くのリアル店舗とネットを含む多様な業態を擁する強みを活かしつつ、日々進化を続けるIT技術を活用しながら、お客さまのニーズに応える形で、小売業におけるリアルとネットの融合を図るべく、オムニチャネル戦略を取り組んでおります。

【注意】太字や下線は筆者が記載。

イオンが買収による拡大路線を走る中、セブン&アイHDの独自路線がこの「オムニチャネル戦略」の強化ですね。リアルとネットの融合にセブン&アイは力を入れているように思われます。

こうした戦略の一環として、ネット販売とカタログ販売の販売モデルを確立しているニッセンに注目しての買収だと考えられます。

一方で、ニッセン側は、「売上の下降トレンドに歯止めをかけ、顧客基盤の再構築と新たなビジネスモデルへのチャレンジのため、財務基盤を早急に改善し、将来の成長に向けた施策の積極的な推進が不可欠と判断している」と述べています。

日経の記事にもあるように、通販・カタログ販売は競争が激化しており、その中で内需は低迷していますから、ニッセン側も何かしらの対応をしていく必要があるのでしょう。こうした中で、セブン&アイの財務基盤を借りようと思ったのでしょう。

現時点での主な業務提携の検討内容は以下のように発表されています。

●顧客開拓における相互協力

●マーケティング、販促における相互協力

●取扱商品拡充に向けた相互協力

●商品開発、SPA(製造小売)に関する相互協力

●物流、システム、決済等のインフラ利用に関する相互協力

これに付け加えて、「セブン&アイHDグループは、本取引を通じた対象者の連結子会社化後、対象者を、セブン&アイHDグループのオムニチャネル戦略推進のための重要な役割を担う子会社の一つと位置づけ、上記業務提携の具体化をさらに進めて参ります」と記載されていますので、セブン&アイHDのニッセンへの”思い”のようなものがにじみ出ていますね。

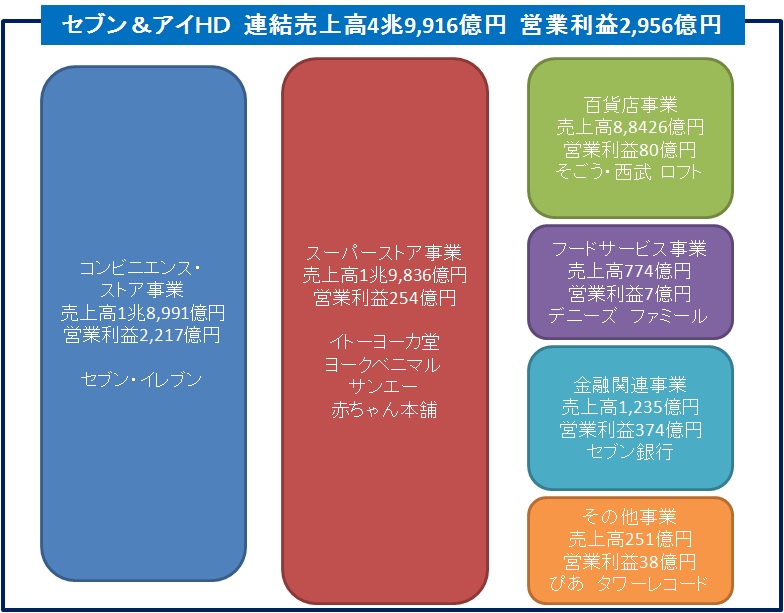

最後にセブン&アイHDの全体像をみてみましょう。

【リソース】セブン&アイHDの平成25年2月期有価証券報告書より筆者が集計

セブン&アイHDの利益の大半はコンビニエンス・ストア事業と金融関連事業であることがわかりますが、売上規模としてはスーパーストア事業の方が大きいのがわかります。

イトーヨーカ堂の利益率の向上とそごう・西武の利益率の向上が長年のテーマではありますが、オムニチャネル戦略によって、これらの母体がどのようにシナジーできるのかが注目されますね。恐らく、オムニチャネルの中核はコンビニ店舗の可能性が高いかと思いますが、イトーヨーカ堂を中心としたネット・スーパーは着実充実させてきています。

今日は、百貨店事業がらみで、高級紳士服のバーニーズへの出資が報道されていましたね。

同業の規模の拡大を図るイオンに対して、セブン&アイHDは独自戦略をいくかんじですね。筆者個人としては、ニッセン買収はどちらかというとマーケット層の獲得というより、ネット販売のノウハウを買ったような感じで、結構面白いな、、とは思っていますが、どうなっていくのでしょうか。注目していきたいですね。

以 上

【関連記事】

■ 2013/04/10 ファミリーマート、経常利益最高 PB拡充で採算改善

■ 2012/11/28 ファストリ、平成25年8月期は予想売上1兆円超え

■ 2012/08/17 米小売り、値引きで消耗戦 ウォルマート独走

■ 2012/07/09 ファストリ、13%営業増益 国内は下方修正

■ 2012/05/24 ユナイテッドアローズ、現場重視で集客回復

■ 2012/04/26 電子マネー 2年で倍増 流通大手牽引

■ 2012/02/23 イオン、PB全6000品刷新 少量化や健康志向対応

■ 2012/02/16 オンワードの主力婦人服「ICB」欧米再進出

■ 2011/12/15 三越伊勢丹ホールディング 業績回復が鮮明

■ 2011/12/13 ポイント、1割減益 女性向け衣料低迷

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。