現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

今日は、8月11日の日経1面、イオンの大型農場の記事からです。

【記事要約】

・イオンは全国で大規模な直営農場を展開する。2015年度に3倍の500ヘクタールに広げる。

・ITやスーパーの配送網を使い生産や物流費を2割抑え、自社ブランド野菜の販売額を年間約1000億円に引き上げる。

・09年のい農業に参入したイオンは関東を中心に12か所で直営農場を展開。キャベツや白菜など消費量の多い約10品目に絞り込み、PB野菜として販売している。

・農法を成長分野に位置づける政府は都道府県が放棄地を借り上げ、農業生産法人などに貸し出す新制度を14年度に導入する考え。イオンは集約した農地の貸出制度も活用していく方針。

・富士通と共同で農場に観察カメラや土壌分析システムを導入。生産性を高める。

・競合のセブン&アイホールディングスも直営農場や契約農家を増やしてPB野菜の生産を拡大する。

<日本経済新聞 2013年8月11日 朝刊1面より>

TPP問題や政府の打ち出す「第3の矢」の成長戦略の1つの柱として掲げられている農業において新たな動きが出ているようですね。

以前より度々取り上げている小売業ですが、最近ではBizBlogであまり取り上げていなかったようなので久しぶりにイオンとセブン&アイの業績等について簡単に確認していこうと思います(基本的に農業とは関係ありません)。

◆イオン、セブン&アイHDのステータス

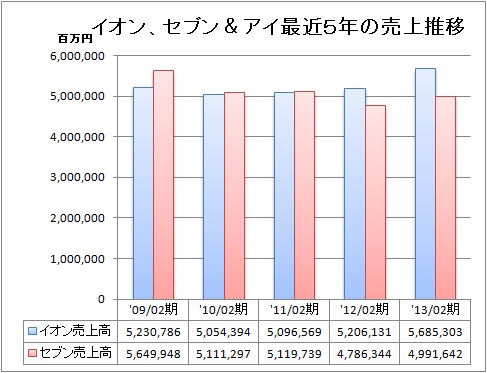

イオンとセブン&アイHDの直近5年ほどの推移をグラフで簡単にみていきましょう。

【リソース】IKP財務データベース

売上高をみると、09年2月期にはセブン&アイHDの方が約5兆6000億円とトップだったのが、12年2月期に逆転してますね。イオンが順調に売り上げを増加させているのに対し、セブン&アイHDは売上減少となっています。

イオンはM&Aによって規模を拡大させています。特にM&A対象はダイエーやマルエツといったスーパー業態で、売上規模としては拡大しやすいものです。一方で、セブン&アイHDはそこまで大型M&Aは行っておらず、2005年の西武・そごう買収(ミレニアムリテイリング)以降は、「赤ちゃん本舗」の買収や「タワーレコード」(持分法)、「チケットぴあ」(持分法)といったリテール部門の周辺事業への進出を行っています。

この違いから、営業収益における成長度合いは異なっており、戦略の違いがわかりますね。

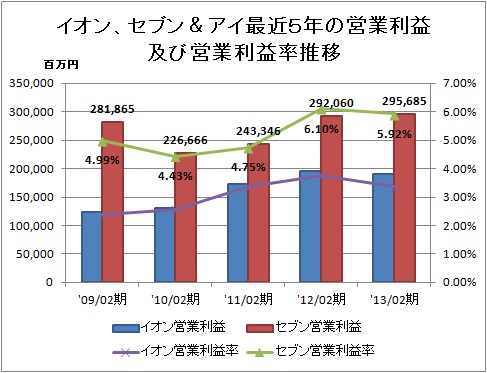

次に利益ベースを見ていきましょう。

【リソース】IKP財務データベース

【リソース】IKP財務データベース

売上高はイオンの方が高いですが、利益ベースでみると、セブン&アイHDの方が実際に稼いでいることがわかります。これは、セブン&アイHDの運営する「セブン・イレブン」の寄与が高く利益をしっかりと稼げていることがわかります。イオンもコンビニ業態として「ミニストップ」がありますが、規模・利益率ともにセブンイレブンには遠く及びません。

直近の有価証券報告書によれば、セブンイレブンジャパンの営業収益は約6175億円で、経常利益は約1941億円となっており、売上高経常利益率は31%になり高収益といえます。

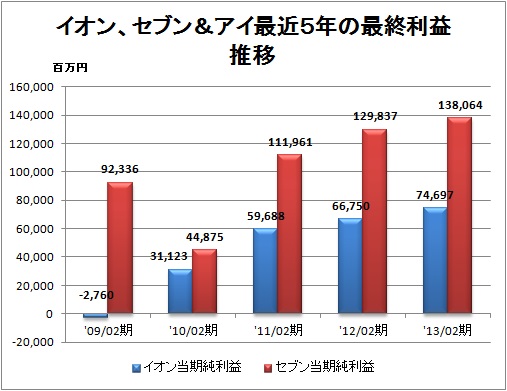

最終利益でもセブン&アイHDは過去最高の約1400億円を計上しており、業績が順調に推移していることがわかります。

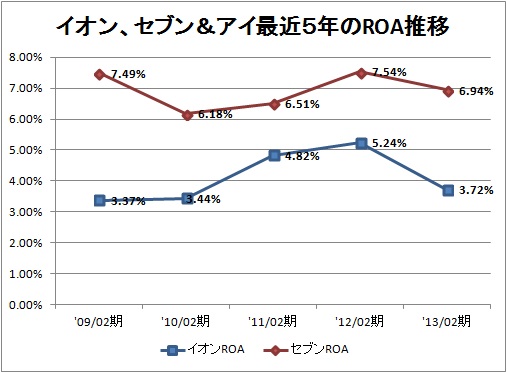

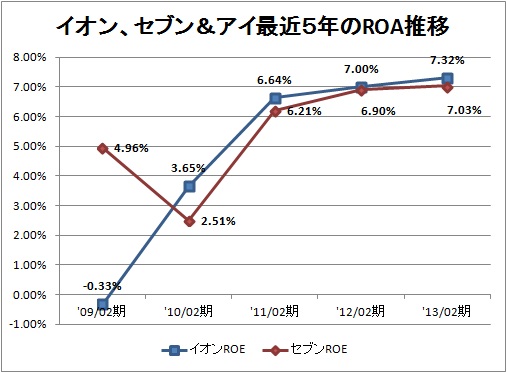

さて、次に効率性分析として、ROAとROE指標について確認してみましょう。

【リソース】IKP財務データベース

【リソース】IKP財務データベース

ROAをみると、利益額の高いセブン&アイHDがイオンよりも高い指標を出しているのがわかります。ROAが7%ほどで推移しているので、小売業態としては高い指標と言えます。これもやはり「セブンイレブン」の効果が高いと言えるでしょう。直近の有価証券報告書では、セブンイレブン・ジャパンのROAは13%ほどとなっています。

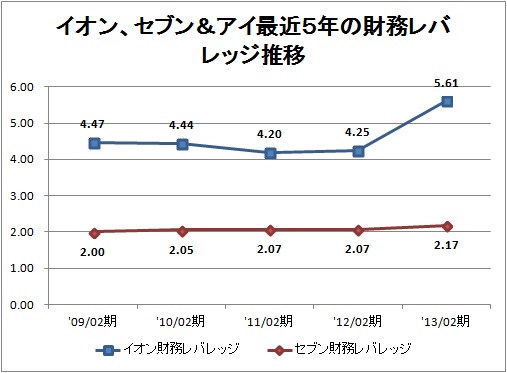

一方、ROEでみると、イオンとセブン&アイHDは、ほぼ同じ程度となっているのがわかります。これは、イオンがセブン&アイHDに比べて財務レバレッジが高いためです。財務レバレッジの推移をみると次のとおりです。

【リソース】IKP財務データベース

イオンの財務レバレッジが直近5.6倍と増加しているのに対し、セブン&アイHDは2倍でほぼ横ばいです。イオンがセブン&アイHDの約2倍程度の財務レバレッジをきかせていることがわかります。

イオンはセブン&アイHDと異なり、いわゆる「上場子会社」を多く有しているのも特徴です。セブン&アイHDが有している上場子会社は平成25年2月期現在で「セブン銀行」だけですが、イオンは「イオン北海道」や「マックスバリュ東北」、「オリジン東秀」、「イオンクレジットサービス」など19社が上場しています(平成25年2月期)。このため、いわゆる「少数株主持分」が多額に計上されています。なお、少数株主持分を含めて純資産を自己資本とみなした場合(いわゆる経済的単一体説)には、レバレッジは直近で3.9倍と4倍を割る程度になるようです。

◆イオンとセブン&アイHDのセグメント分析

次に各社のセグメントをみてみようと思います。イオンは10セグメント、セブン&アイHDは6セグメントに分類しているようです。

必ずしも一致しているわけではありませんが、両社のセグメントと業態を紐づけしてみると次のような感じでしょうか。

| 業態 | イオン | セブン&アイHD |

|---|---|---|

| スーパー |

GMS事業(イオンリテール) SM事業(マックスバリュなどの食品スーパー) |

スーパーストア事業(イトーヨーカドーなど) |

| コンビニ | 戦略的小型店事業(ミニストップなど) | コンビニエンスストア事業(セブンイレブン) |

| 百貨店 | 特になし | 百貨店事業(西武・そごう) |

| 金融業 |

総合金融事業(イオンフィナンシャルなど) ※イオン銀行やイオンクレジットなど。電子マネー「WAWON」を展開。 |

金融関連事業(セブン銀行) ※電子マネー「nanaco」を展開。 |

| 不動産業 | ディベロッパー事業(イオンモール) | 特になし(ただし、イトーヨーカ堂を中心としたアリオ施設を展開) |

| その他 |

サービス事業(省エネ工事など) 専門店事業(イオンペットなど) アセアン事業(アセアン地域全般) 中国事業(中国地域全般) その他事業(PB商品の開発など) |

フードサービス事業(デニーズ等の外食関係) その他の事業(赤ちゃん本舗など) |

【リソース】各社の有価証券報告書より筆者まとめ。

金融業をみると、イオンはイオン銀行で住宅ローンを取り扱ったり、クレジット事業を展開したりと一般的な金融業を行っていますが、セブン銀行は、皆さんも利用されたことがあると思いますがATM等の手数料を主軸にビジネスを展開している面白い銀行です。

なお、以前のBizBlogで電子マネーについて分析した記事がありますので、こちらも参照してみてください。

■2012/04/26 電子マネー 2年で倍増 流通大手牽引

【リソース】IKP-BizBlog

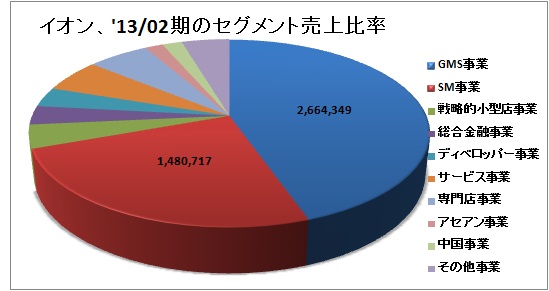

さて、イオンからセグメントの状況をみてみましょう。

【リソース】有価証券報告書より

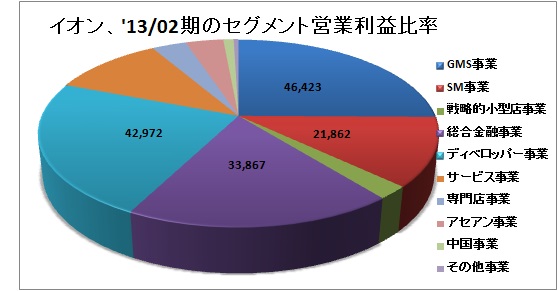

【リソース】有価証券報告書より

イオンの2013年2月期のセグメント状況をみると、売上規模的にはGMS事業、SM事業が圧倒的にシェアを占めていますが、利益ベースのシェアをみると総合金融事業とディベロッパー事業が稼ぎ頭であるのがわかりますね。先日の日経でも非金融業態における金融ビジネスの特集記事が掲載されていましたが、小売業態における金融業の位置づけが重要になってきていますね。イオンでは、小売業態に親和性の高いクレジットカード事業や電子マネー事業だけでなく、イオン銀行における住宅ローン事業を含めてリテールバンキングが強化されています。

ディベロッパー事業では、皆さんお馴染みの「イオンモール」「イオンタウン」を展開している事業です。今のところモール事業は総じて好調のようですね。

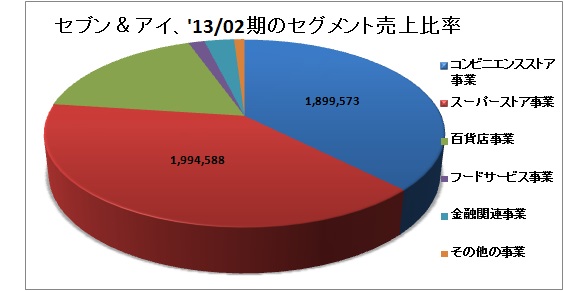

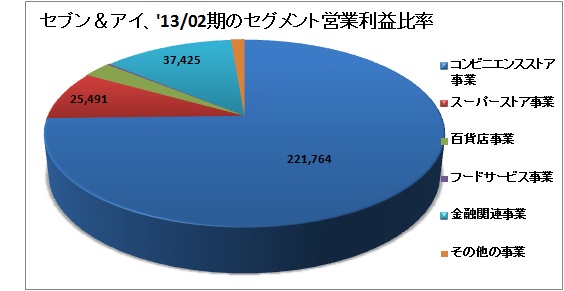

次にセブン&アイHDのセグメント状況をみてみましょう。

【リソース】有価証券報告書より

【リソース】有価証券報告書より

こちらはコンビニとスーパーが売上の大半を占めている一方で、利益ベースでは75%がコンビニ業態となっているのが特徴ですね。恐るべしセブンイレブン、、、といったところでしょうか。

セブン&アイHDも金融業として約370億円ほど稼いでいるのでイオンに比べても利益を稼いでいますが、セブンイレブンの圧倒的な利益を前にすると霞んでしまいますね。

イオン、セブン&アイHDともに、スーパー事業におけるPB展開は今後の事業の成否に大きく影響するところです。このため日経の記事にもあったように、政府の農業改革と相まって大型農場の展開を急いでいるものと思われます。他業種の農場経営と言えば、「わたみファーム」を代表するように、どちらかというと一部の外食チェーンなどが展開するイメージでしたが、「PB戦略」が小売業の最重要課題となったことで、このような動きになったものと思われます。

一方で、M&A戦略をみてみると、イオンは都市部への進出を目的に、ダイエーを連結子会社化するためTOB実施へ踏み切りました。現在でも約20%を持っているものの、約30%を持つ丸紅から株を25%ほど買取ることになっています。これを機に、売上高は6兆円超えとなり、セブン&アイHDを大きく突き放すことになります。さらに、次の展開としては、同じく都市部に店舗を多く持つ「マルエツ買収」が業界的には注目されています。こちらもイオンがすでに約30%保有しており、同じく丸紅が約30%保有しているので、ダイエー買収後の動きによってはマルエツの子会社化も十分に考えられます。また、業界3位のユニーグループHDをはじめ、食品スーパーは全国的にジリ貧ですから、それ以外の動きも十分に考えられますね。イオンがこのままM&Aで独走していく可能性は十分にあるかと思います。

ただ、それでも世界に目を向けてみれば、世界最大手のウォルマートは売上高が約35兆円ですから、6兆円程度ではまだまだというところでしょうか。自動車・電機などが強い日本ですが、こういう3次産業でも是非世界と互角に渡り合える企業が登場してほしいところですね。

■2012/08/17 米小売り、値引きで消耗戦 ウォルマート独走

【リソース】IKP-BizBlog

以 上

【関連記事】

■ 2013/04/10 ファミリーマート、経常利益最高 PB拡充で採算改善

■ 2012/11/28 ファストリ、平成25年8月期は予想売上1兆円超え

■2012/08/17 米小売り、値引きで消耗戦 ウォルマート独走

■ 2012/07/09 ファストリ、13%営業増益 国内は下方修正

■ 2012/05/24 ユナイテッドアローズ、現場重視で集客回復

■2012/04/26 電子マネー 2年で倍増 流通大手牽引

■ 2012/02/23 イオン、PB全6000品刷新 少量化や健康志向対応

■ 2012/02/16 オンワードの主力婦人服「ICB」欧米再進出

■ 2011/12/15 三越伊勢丹ホールディング 業績回復が鮮明

■ 2011/12/13 ポイント、1割減益 女性向け衣料低迷

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。