現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。

今日は、11月16日付に日経朝刊の会社研究「カルビー」の記事からです。

【記事要約】

・カルビーが株式市場で評価と高めている。新規上場当日に東日本大震災が発生し、波乱の船出になったにもかかわらず株価は大きく上昇。時価総額は上場直後の3倍に膨らんだ。カルビー躍進の秘密を探る。

・商品力はあるがオーナー経営で儲けに無頓着、かつてこう評価されたカルビーが体質転換を進めている。多すぎる工場や材料調達一本化、不採算ラインの改廃など改革に着手。今期までの3期間でコストは累計60億円圧縮される。

・コスト削減以上に80億円を小売店が値引きの原資とする販売促進費に充当。60グラム入りの平均小売価格を80円前後と3年間で20円近く引き下げた。3年前には湖池屋の競合商品より10円近く高かったが足ものではほぼ同額。ブランド力で高くて売れるが、値下げでさらにシェアを高める戦略。今年9月には70%と10年3月期通期実績から10ポイント近く上昇。

・シェア効果で2009年3月期に69%だった工場稼働率は今期は75%前後に上昇する。効率化の果実を使って値下げを実施し、シェアの工場でさらなる効率化につなげる。

・今年9月に進めてきたもう一つのプロジェクトが一歩を踏み出した。米飲料・菓子大手、ペプシコとの北米での共同事業だ。カルビーは2009年、海外事業強化のためペプシコから約20%の出資を受け入れ、事業面の交渉を続けてきた。「じゃがビー」の北米での独占供給契約を結び、OEMで供給する。ペプシコは契約条件が厳しく小売店への卸値の3、4割は同社の取り分になるとみられる。社内には「利益が出ない」との懸念もあったが、北米で安くジャガイモを調達するルートを確保、生産も自動化し「営業利益率10%超が狙える」メドをつけた。

・中国では台湾系の即席麺大手と組んで「じゃがビー」の需要を開拓する。

・ベトナムやインドネシアでも事業化調査を進めており、米中市場と同様に販売力のある企業も組む。販売力を確保することで効率生産の効果を高め、前期は4%だった売上高の海外比率を21年3月期に30%に引き上げる考え。

(2012年11月16日付日本経済新聞朝刊より)

2011年3月に上場したばかりのカルビーですが、攻めの経営が市場で評価されているようです。

まずは、菓子業界は、初めて取り扱うので、簡単に大手の財務情報を比較してみます。

フレンテは、カラムーチョなどの湖池屋を傘下にもってます。

|

カルビー(日) |

フレンテ(日) |

ペプシコ(米) |

|

| 直近期(通期) | 2012.3 | 2012.6 | 2011.12 |

| 適用会計基準 | JP | JP | SEC |

|

Revenue/売上高 |

163,268 百万円 |

30,608 百万円 |

66,504 million $ (5,320,320 百万円) |

|

Operating income/営業利益 |

12,247 百万円 |

△340,070 百万円 |

9,633 million $ (770,640 百万円) |

|

売上高営業利益率 |

7.50% |

- |

14.48% |

|

Net income/当期利益 ※ |

7,096 百万円 |

△295,201 百万円 |

6,443 million $ (515,440 百万円) |

|

Comprehensive income/包括利益 ※ |

7,305 百万円 |

△290,929 百万円 |

△2,599 million $ (△207,920 百万円) |

|

Total assets/資産総額 |

108,474 百万円 |

19,619 百万円 |

72,882 million $ (5,830,560 百万円) |

|

Stockholders' equity/株主資本 ※ |

78,213 百万円 |

10,391 百万円 |

20,704 million $ ( 1,656,320 百万円) |

|

Equity Ratio/自己資本比率 ※ |

72.10% |

52.96% |

28.40% |

|

ROE/株主資本利益率 ※ |

9.07% |

ー |

31.11% |

|

Cash flows from operating activities /営業活動によるキャッシュフロー |

7,049 百万円 |

2,007 百万円 |

8,944 million $ (715,520 百万円) |

|

Cash flows from investing activities /投資活動によるキャッシュフロー |

△5,347 百万円 |

△1,866 百万円 |

△5,618 million $ (△449,440 百万円) |

|

Cash flows from financing activities /財務活動によるキャッシュフロー |

△411 百万円 |

1,156 百万円 |

△5,135 million $ (71,653 百万円) |

|

Cash and cash equivalents /現金・現金同等物 |

19,448 百万円 |

2,634 百万円 |

4,067 million $ (788,657 百万円) |

※ 日本円ベースは80円/ドルで簡便的に換算している。日本円換算数値はあくまで参考値。

※ 当期利益、包括利益、株主資本は支配株主帰属分

※ 自己資本比率、株主資本利益率は期末残高ベースで簡便的に算出している。

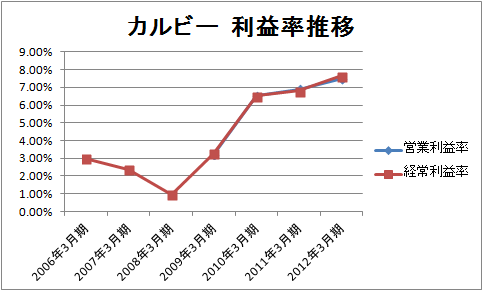

カルビーは、今回の記事の内容のとおり合理化をすすめ、営業利益率が7%まで上昇してきましたが、それでもまだペプシコの半分程度です。

日本では菓子の定番カルビーですが、世界を見ると菓子業界世界最大手のペプシコの売上規模と利益効率とここまで差があるは驚きですね。

ちなみに、ペプシコは、日本では、ペプシコーラのイメージが強いのですが、ドリトスやチートスなどスナック菓子も多く扱っています。

<ペプシコ取扱商品例>

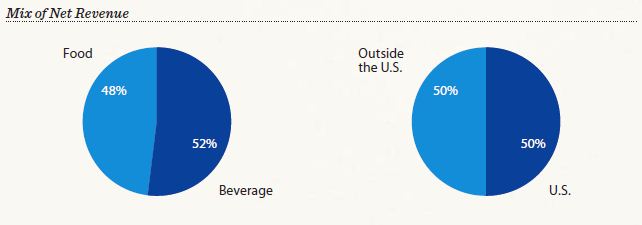

実際、売上高も下記のグラフのとおり、飲料と食料品(菓子を含む)は半々で構成されています。また、ペプシコは、グローバル展開が進んでおり、海外売上高が半分を占めます。

<ペプシコ売上高構成>

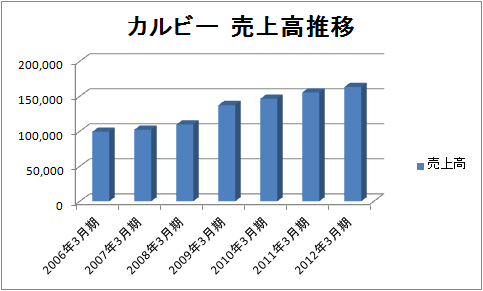

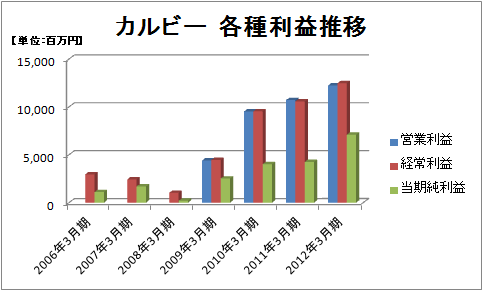

最後にカルビーの業績推移をグラフ化して簡単に見てみます。

2010年から利益が急激に増加しています。今回の記事のとおり、オーナー経営から脱却し、合理化を追求した利益重視の経営へ舵をきった効果が表れている思われます。

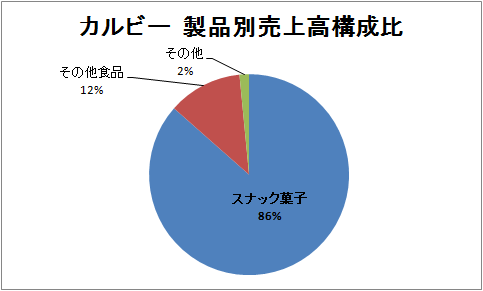

ただし、海外売上高は、現在10%未満と低く、かつ、セグメントはスナック菓子がほぼ全体を占めます。

こうした、海外展開の遅れが、ペプシコへ「じゃがビー」の北米へのOEM供給、ペプシコの取り分は3,4割という厳しい条件をのまざるをえなかった事情にあわられていると思われます。

今回の日経記事では、それでも営業利益率10%超が狙えるメドがついたとポジティブな面を取り上げていますが、逆を言うと、グローバル展開の厳しさも読み取れます。

世界最大手のペプシコに対抗できるような企業にするためには、国内市場重視、スナック菓子重視の一本打法から、グローバル展開、飲料などスナック菓子以外の分野へ多角化するよう経営戦略の変貌をとげる必要があるといえます。

カルビーが今後どこまで躍進できるのか、日本のお菓子を世界へ発信できるのか、今後の展開が楽しみです。

現在、こちらのアーカイブ情報は過去の情報となっております。取扱いにはくれぐれもご注意ください。